Автор: Юлия Гейнц, налоговый инспектор, член Совета молодых ученых РЭУ имени Г. Плеханова

C 2025 года изменится процедура возврата налоговых вычетов. Эти изменения касаются всех налогоплательщиков. Давайте рассмотрим их более детально.

Третьим нововведением будет вычет по НДФЛ для долгосрочных накоплений, который начнет действовать с 2025 года с целью поощрения сбережений. Условия этого вычета будут более выгодными, чем у социальных вычетов, и максимальная сумма взносов, учитываемых для расчета фискального кешбэка, составит 400 тысяч рублей. Это позволит получить возврат до 52 тысяч рублей в зависимости от суммы накоплений. Новый налоговый вычет будет применяться к взносам по договорам негосударственного пенсионного обеспечения с выплатой пенсии не ранее 55 лет для женщин и 60 лет для мужчин, программе долгосрочных сбережений (ПДС), которая будет запущена в 2025 году, а также к индивидуальным инвестиционным счетам.

Этот способ получения социальных вычетов представляется более ускоренным.

С 1 января 2025 года будет введен налоговый вычет, который будет рассчитываться исходя из общей суммы взносов граждан на индивидуальные инвестиционные счета. Для получения такого вычета необходимо вложить средства на долгий срок, а именно на протяжении 10 лет. Изменения, касающиеся размеров и условий предоставления налоговых вычетов, будут вступать в силу после принятия соответствующего законопроекта Государственной Думой и будут распространяться на расходы, совершенные начиная с 2025 года.

Также будет внедрено четвертое новшество, связанное с возвратом НДФЛ при преждевременном расторжении договора страхования и добровольных пенсионных накоплениях в частных пенсионных фондах. Упрощенная процедура оформления таких вычетов будет распространяться на сервисный обмен информацией между частными пенсионными фондами и ФНС, что повысит качество обслуживания граждан.

Новые правила также помогут решить проблему с удержанием 13 процентов при досрочном расторжении договора добровольных пенсионных сбережений или программ корпоративной пенсии. Теперь клиентам, которые расторгают договор досрочно и уже воспользовались вычетом, потребуется предоставить справку из налогового ведомства, подтверждающую отсутствие полученного вычета. В противном случае сумма вычета будет удерживаться из выплаты выкупной суммы.

Информационный обмен между ФНС и НПФ значительно упростит процесс получения сведений о наличии социального налогового вычета на сумму уплаченных пенсионных взносов. Клиенты смогут самостоятельно запрашивать эту информацию в налоговой службе, чтобы не задерживать выплату выкупной суммы. Необходимо отметить, что разрешение на получение сведений может быть предоставлено только самим клиентом или его представителем по доверенности.

С 2025 года все эти новшества и изменения начнут применяться.

Поделитесь этой статьей с коллегами в качестве рекомендации.

Эту статью рекомендую всем прочитать! Важно ознакомиться с ней, так как только 33 человека проявили интерес и проголосовали.

Налоговый вычет в 2025 году

Возможность вернуть сумму НДФЛ, уплаченную за определенные расходы, предоставляется налогоплательщикам в виде налогового вычета. В 2025 году заявление на возврат налога можно подать не только за прошлый год, 2023, но и за два предыдущих — 2022 и 2021. Заявки на возврат будут приниматься с начала января.

Оформление налогового вычета возможно различными способами: либо в обычном порядке, либо в упрощенной форме. При этом, нет жестких правил относительно сроков подачи документов — это можно сделать в любой день года. Граждане имеют возможность получить возврат уплаченного НДФЛ, начиная с января, если они выбирают стандартную процедуру, или ждать, пока будет готово заявление для упрощенной формы. Время получения средств зависит от того, какой способ выберут для подачи документов.

Стандартный порядок, используемый для всех видов вычетов, требует заполнения декларации.

В конце года нужно представить в налоговую организацию документы, подтверждающие доходы и расходы. Проверка по предоставленным документам может занять до 90 дней. После завершения проверки налоговая организация переведет денежные средства на указанные реквизиты в течение 30 дней.

В 2025 году введен новый простой способ получения вычетов на имущество и инвестиции. Теперь не нужно заполнять декларацию и прикладывать документы — достаточно подписать заявление в личном кабинете налогоплательщика. Однако для получения этого заявления необходимо дождаться передачи ФНС информации о доходах и расходах через межведомственное взаимодействие.

Если вы предоставите нам нужные данные до 25 февраля, то мы подготовим заявление к 20 марта. В случае же, если информация поступит после указанной даты, мы составим заявление в течение 20 дней с момента получения всех данных. Проверка будет проведена в нашем офисе в течение месяца, а перевод средств займет не более 15 дней.

Обратите внимание: для того чтобы получить вычет, требуется оформить его стандартным путем через персональный кабинет физического лица на веб-ресурсе ФНС. Это способствует ускорению процесса проверки и возврата денежных средств. В случае выбора упрощенной процедуры вычета, подать заявление нужно исключительно через личный кабинет налогоплательщика на сайте ФНС. Определение метода подачи зависит от определенного типа вычета, который вы хотите получить. Следует отметить, что не все финансовые учреждения выполняют обмен информацией с налоговой в отношении упрощенных вычетов. Для того чтобы узнать, какие налоговые агенты уже присоединились к данной услуге, достаточно посетить сайт ФНС.

Таким образом, возможность подачи заявления и предоставления необходимых документов для получения вычета в 2025 году начнется в январе. Чтобы получить инвестиционный или имущественный вычет в упрощенной форме, необходимо будет дождаться появления заявления от ФНС. Время ожидания этого зависит от оперативности банка и работодателя в передаче информации за предыдущий год в налоговую службу.

Сотрудники налоговой службы уведомили об уменьшении времени обработки заявлений и предоставления вычетов в 2023 году. Теперь проверка для стандартных вычетов занимает в среднем 20 дней, а для упрощенных — всего 5 дней.

Существует несколько видов налоговых льгот, позволяющих вернуть уплаченный НДФЛ в бюджет государства.

Обычные списания распространяются на отдельные категории населения, а также на родителей детей-несовершеннолетних (или студентов, до 24 лет, учащихся на очной форме).

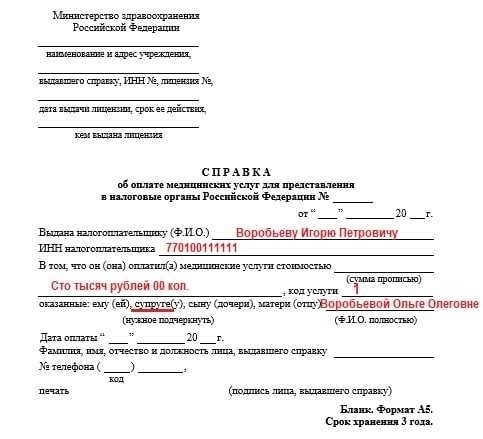

2. Льготы по социальным программам предоставляются при оплате медицинских услуг, образования, занятий фитнесом, страхования и других услуг.

Для получения имущественных вычетов есть возможность оформить их при совершении сделок по покупке или продаже жилой недвижимости, в том числе земельных участков. Также есть случаи, когда можно получить вычеты на ремонт квартиры или обустройство дома.

4. Инвестиционные средства можно получить, внеся средства на индивидуальный инвестиционный счет или получив прибыль от продажи ценных бумаг на обычном брокерском счете.

Возможные последствия для налогоплательщиков

Результаты

Последствия, которые могут возникнуть у налогоплательщиков в результате изменений в процедуре получения вычетов, могут быть разнообразны. Они могут ощутить на себе как положительные, так и отрицательные последствия.

Положительные стороны

Некоторые налогоплательщики могут воспользоваться новыми возможностями для снижения своих налоговых обязательств. Это может привести к уменьшению финансовой нагрузки и увеличению доступных средств для личных целей.

Отрицательные стороны

Однако, возможно также увеличение сложности процесса получения вычетов, что потребует больше времени и усилий. Также существует вероятность, что некоторые налогоплательщики могут столкнуться с дополнительными требованиями или ограничениями, что может повлечь за собой увеличение риска налоговых проверок или штрафов.

В целом, изменения в условиях получения вычетов могут оказать как положительное, так и отрицательное воздействие на финансовое положение налогоплательщиков. Поэтому важно внимательно изучить новые требования и принять необходимые меры для минимизации возможных негативных последствий.

Обновленные требования к документации для получения льготных вычетов

В данном разделе рассматриваются новые требования и условия, необходимые для успешного получения льготных вычетов. Эти изменения направлены на упрощение процесса подачи заявлений и обеспечение прозрачности и эффективности взаимодействия между налогоплательщиками и налоговыми органами.

| № | Требования к документации |

|---|---|

| 1 | Предоставление копий договоров купли-продажи недвижимости |

| 2 | Справка о доходах за отчетный период |

| 3 | Документы, подтверждающие проживание в объекте недвижимости |

| 4 | Свидетельства о регистрации права собственности |

Кроме того, важно учитывать необходимость предоставления всех документов в полном объеме и в установленные сроки, чтобы избежать задержек или отказов в получении льготных вычетов. Правильно составленная документация позволит значительно упростить процесс получения налоговых вычетов и избежать возможных недоразумений с налоговыми органами.

Новые условия получения финансовой компенсации

В данном разделе мы рассмотрим актуальные изменения в правилах получения финансовой компенсации от государства. Эти нововведения затронут различные категории налогоплательщиков и могут иметь значительное влияние на их финансовое состояние.

- Уточнение требований к документации

- Изменения в сроках и условиях предоставления

- Последствия для налогоплательщиков

Следует учитывать, что новые условия получения финансовой компенсации могут повлиять на дополнительные возможности для уменьшения налоговой нагрузки. Поэтому важно быть в курсе всех изменений и своевременно предоставлять необходимые документы для получения компенсации.

Новые правила получения компенсации за затраты

Раздел подробно описывает актуальные изменения в процедуре возврата налоговых средств, связанные с возможностью получения возмещения за затраты.