Имеется ли налог на больничный лист и какие сроки оплаты указанного налога? Давайте рассмотрим эти вопросы в нашей следующей статье.

- Существует ли обязанность удерживать и уплачивать НДФЛ с среднего заработка в период болезни?

- В следующем, 2025 году, будет ли производиться удержание подоходного налога с больничного листка?

- До наступления 2021 года возникает вопрос: будет ли начисляться НДФЛ с выплаты больничных, возмещаемых Фондом социального страхования (ФСС)?

- Какие даты и сроки для удержания НДФЛ с больничных и отпускных?

- Руководство по временной нетрудоспособности — налог на доходы физических лиц и дополнительные выплаты до средней заработной платы.

- Итоги

Удерживается и уплачивается ли НДФЛ с больничных

Согласно статье 217 Налогового кодекса РФ, вопрос о необходимости уплаты НДФЛ средств с больничного листа регулируется. В тексте отмечается, что выплаты по временной нетрудоспособности подлежат налогообложению, не являясь исключением из этого правила. Поскольку больничный лист является документом, удостоверяющим отсутствие работоспособности у сотрудника, сумма НДФЛ рассчитывается с учетом этих выплат.

Вспомним о тех выплатах, которые освобождены от налогообложения в соответствии с пунктом 1 статьи 217 Налогового кодекса РФ:

- материнское пособие на время беременности и родов;

- ежемесячное пособие на уход за ребенком до полутора лет;

- субсидия, выплачиваемая родителям за уход за ребенком до трех лет вместо детского сада.

При помощи решения, предоставленного КонсультантПлюс, вы сможете производить расчет и выплату больничных сотрудникам даже в нестандартных и сложных ситуациях. Получите доступ к системе и изучите рекомендации экспертов, чтобы быть готовыми к любым обстоятельствам. Приятным бонусом является то, что пробный период доступа к системе абсолютно бесплатный.

Списывается ли подоходный налог с больничного в 2025 году

Нужно ли удерживать НДФЛ с больничных листов? Да, налог на доходы физических лиц остается без изменений для таких выплат: стандартная ставка в 2025 году составляет 13%, а если доходы превышают 5 миллионов рублей в год, ставка увеличится до 15%.

Поскольку полная сумма пособия по временной нетрудоспособности подлежит обложению налогом на доходы, для расчета налоговой суммы используется именно этот размер (согласно письму Минфина России от 17.06.2009 года № 03-04-06-01/139).

С начала текущего года начисление и оплата больничных по болезни происходит за первые три дня, с вычетом НДФЛ. Остаток компенсации предоставляется Фондом социального страхования, а с 2023 года — Социальным фондом России. Налог удерживается Фондом и уже чистая сумма перечисляется на карту работника. Если СФР выплачивает всю сумму, налог удерживается сразу. Для более подробной информации о порядке выплат по болезни в 2025 году обратитесь к нашей инструкции.

В 2023 году произошли изменения в системе удержания НДФЛ с доходов. Прежде были заметные различия в этом процессе. Например, заработная плата учитывалась только в конце месяца, а выплаты по больничному листу — при получении.

Практика бизнес-взаимоотношений порой сталкивается с ситуациями, когда сотрудники, подписавшие гражданско-правовые контракты с компанией, заболевают. Возникает вопрос о том, должно ли производиться удержание НДФЛ с выплат, осуществляемых с больничного листа таким работникам. Следует отметить, что начиная с 2023 года за сотрудников, заключивших гражданско-правовые контракты, больничные должны быть оплачены. Однако это возможно лишь при соблюдении определенных условий. Более подробно о них можно узнать здесь. Следовательно, при проведении таких выплат надо будет учитывать и удерживать НДФЛ, перечисляя его в бюджет.

Осуществляется ли удержание НДФЛ с больничного, возмещаемого ФСС (до 2021 года)

До 2021 года, компании выплачивали полную сумму больничного в регионах, не включенных в пилотный проект, а затем подавали заявку на компенсацию в ФСС (пособие по болезни начинало выплачиваться со 4-го дня).

Поскольку в законодательстве нет различий между налогооблагаемой и не налогооблагаемой частями выплаты по больничному листу, ответ на вопрос о том, облагается ли налогом на доходы физических лиц (НДФЛ) больничный лист за счет Фонда социального страхования (ФСС), был утвердительным.

Какие сроки и даты удержания НДФЛ установлены для больничного и отпускных

С 2023 года произошли значительные изменения в порядке удержания и перечисления НДФЛ в бюджет. Время перечисления налога зависит от момента удержания. Будь то зарплата, отпускные или больничные, это уже не играет роли.

Если оплата и вычет налогов произведены в период с 1 по 22 число текущего месяца, то налог должен быть уплачен в государственный бюджет до 28 числа того же месяца.

Если оплата и вычет приходятся на период с 23 числа до конца месяца, то налог необходимо уплатить до 5 числа следующего месяца.

В этом разделе вы найдете подробную таблицу, отображающую сроки удержания, влияющие на налоговые платежи.

Для заполнения отчета по налогу на доходы физических лиц (6-НДФЛ) необходимо указать сумму удержанного НДФЛ. Специалисты из КонсультантПлюс подробно объясняют, как определить дату фактического получения дохода по больничному листу, чтобы рассчитать налог 6-НДФЛ. Получите бесплатный доступ к нашей правовой справочной системе и перейдите в раздел «Готовое решение», чтобы получить все необходимые детали данной процедуры.

Более подробные сведения о нововведениях, касающихся оплаты заработной платы и уплаты НДФЛ в следующем году, вы найдете в представленных материалах.

Налог на доходы физических лиц и доплата за временную нетрудоспособность до среднего заработка

Если при расчете временной нетрудоспособности происходит добавочное начисление до среднего заработка, то соответствующий налог на доходы физических лиц с больничных выплачивается по стандартным правилам (согласно статьям 217 и 226 Налогового кодекса Российской Федерации). Этот вывод подтвержден как представителями государственных органов, так и судьями (в сообщениях Министерства финансов России от 06.05.2009 № 03-03-06/1/299, от 12.02.2009 № 03-03-06/1/60, от 24.12.2008 № 03-03-06/1/720 и в решении Федеральной антимонопольной службы Северо-Западного округа от 07.07.2008 № А26-2542/2007).

Таким образом, можно утверждать, что взимание НДФЛ с больничных листов является обязательным.

Вне зависимости от того, выплачивает ли работодатель или СФР пособие по больничному листу, НДФЛ будет удерживаться с этой выплаты за исключением пособия по беременности и родам. Если пособие выплачивает работодатель, то обязан удержать НДФЛ и перечислить его в бюджет не позднее 28 или 5 числа, в зависимости от периода, на который приходится выплата дохода и удержание налога. Социальный фонд автоматически удерживает и перечисляет в бюджет НДФЛ при выплате пособия за дни болезни, начиная с 4-го дня.

НДФЛ с больничного: как правильно оформить и удержать

С 1994 года я занимаюсь бухгалтерией. Мой профессиональный путь начался с работы бухгалтером в крупной компании, занимающейся финансовым посредничеством, а после я стала главным бухгалтером в оптовой торговле. Из-за накопленного опыта я рекомендую воспользоваться аутсорсингом бухгалтерии и управления персоналом, например, с помощью Главбух Ассистента.

Подробно изучим, кто имеет право удерживать НДФЛ с выплат за лист нетрудоспособности, и в каких случаях этот налог не требуется.

Лист нетрудоспособности – документ, удостоверяющий временную неспособность сотрудника работать из-за его здоровья или здоровья члена его семьи.

При оплате больничного, как части обязательного социального страхования, гражданский доход учитывается, но его оплата производится гражданином лично. В связи с этим часто возникает вопрос среди предпринимателей о том, нужно ли удерживать НДФЛ с суммы больничного листа? Ситуацию запутывает тот факт, что с 2021 года оплата производится из двух источников: часть средств выплачивается Фондом социального страхования. Давайте разберемся в этом.

Статья 217 Налогового кодекса устанавливает перечень доходов граждан, на которые не распространяется налогообложение. Однако выплаты по временной нетрудоспособности не входят в этот список. Это означает, что сумма, выплачиваемая по больничному листу, полностью подлежит налогообложению. Также налогооблагаемым является и пособие по временной нетрудоспособности, выплачиваемое родителям, ухаживающим за больными детьми.

Будьте внимательны! НДФЛ не взимается с выплат по поводу декретного отпуска (в связи с беременностью и родами, уходом за малышом до 1,5 лет)!

Необходимо, чтобы работодатель учитывал следующую важную информацию: только сотрудники, заключившие трудовой договор, имеют право на оплату больничного. При работе по гражданско-правовому договору (оказание работ или услуг) работодатель не обязан оплачивать листок нетрудоспособности, так как закон не требует обязательных взносов на социальное страхование.

Ставка налога на медицинские выплаты составляет 13% от заработка, включая полную сумму пособий в базу налогообложения.

Запомните эту ссылку: здесь вы сможете легко сдать налоговую отчетность без штрафов. Планируйте консультацию по вопросам бухгалтерии и получайте качественные ответы от наших экспертов, имеющих прямые контакты с ведущими специалистами ФНС, ФСС, ПФР и других контролирующих органов в России.

Как уплачивать НДФЛ с больничного листа

В соответствии с Постановлением Правительства РФ от 30.12.2020 №2375, уплата налога в бюджет осуществляется налоговыми агентами, а не получателями пособий. Оплата больничного производится двумя налоговыми агентами: компанией, где работает сотрудник, и Фондом социального страхования.

В течение первых трех дней компания выплачивает пособие на свой счет. Начиная с четвертого дня и далее, когда сотрудник находится в состоянии нетрудоспособности, оплата пособия производится за счет средств, выделенных из фондового бюджета территориальным фондом социального страхования.

Блог эксперта для бизнесменов. Подборка новых статей:

- В мае 2025 года предпринимателей ожидают важные изменения в законодательстве.

- Как избежать попадания в список нежелательных работодателей в 2025 году?

- Список рисковых процедур для ООО и ИП в предстоящем 2025 году

- Как обеспечить безопасный перевод денежных средств от компаний и ИП физическим лицам?

- В 2025 году нас ожидают новые меры поддержки предпринимательства. Власти примут шаги для поощрения развития бизнеса в стране. Предполагается увеличение финансирования программ поддержки, предоставление льгот и субсидий предпринимателям. Будут открыты специализированные центры, где бизнесмены смогут получить консультации и помощь с реализацией своих проектов. Также будет разработаны новые механизмы государственно-частного партнерства, чтобы бизнес успешно сотрудничал с государственными органами. В общем, поддержка бизнеса в 2025 году будет нацелена на создание благоприятной предпринимательской среды, способствующей процветанию и инновациям в предпринимательстве.

- Как правильно подготовить и оплатить больничный лист на время отпуска.

Ответственность за удержание НДФЛ лежит на том, кто осуществляет выплаты. Так как выплата пособия происходит частями, налог удерживается также на два этапа при каждой отдельной выплате.

Как происходит уплата НДФЛ с заработной платы в период временной нетрудоспособности из-за болезни за счет предприятия

- Необходимо рассчитать пособие за все дни в течение 10 календарных дней с момента получения больничного листа от работника.

- В течение 5 дней с момента получения больничного листа необходимо отправить в ФСС все необходимые данные для того, чтобы фонд мог произвести выплаты.

- Не забудьте учесть взнос за первые три дня пребывания больного на больничном листе на день выплаты (обычно это день выплаты заработной платы!) и рассчитайте налог на сумму полученного пособия за месяц.

- В момент долгожданного дня выплаты заработной платы, не забудьте сделать перевод средств, учитывая налог на доходы физических лиц.

- Необходимо предоставить список налогов не позднее окончания следующего календарного месяца после месяца выплаты.

Важно! Существует разница в сроках уплаты налога на доходы физических лиц с больничного листа и налога на другие доходы.

Вы можете оплатить налог до конца месяца, когда было выплачено пособие сотруднику, а не обязательно в день его получения. Если выплата приходится на выходной или праздничный день, налог следует уплатить в ближайший рабочий день.

Если у вас возникли сложности с налоговой отчетностью или вам необходима помощь в учете бухгалтерии и кадров, рекомендуем обратиться к специалистам из Главбух Ассистент. Они помогут решить все проблемы и предложат страховку от штрафов по любому тарифу.

Расчет НДФЛ с больничного листа через ФСС и порядок его проведения.

- Во втором разделе руководства представлены варианты оформления социального страхования: через открытие счета на имя гражданина в банке или отправку заявления почтой России.

- Получив информацию от работодателя, решение о назначении пособия должно быть принято в течение 10 календарных дней.

- Выплаты, выполняемые фондом, обязаны быть удержаны и перечислены в бюджет в качестве налога.

Обратите внимание! Сообщаем вам, что все расходы на больничный лист, вызванный производственной травмой, будут полностью покрыты социальным страхованием. Это означает, что налог на всю сумму должен быть уплачен Фондом социального страхования, а не работодателем.

Льготы по налогам

Поскольку пособие по временной нетрудоспособности подлежит налогообложению согласно общим правилам, стандартные налоговые вычеты также применимы и к этому виду дохода.

Специалист может запросить стандартное вычет НДФЛ у одного из выбранных налоговых агентов. Как правило, человек обращается за вычетом в организацию, где работает. Обычные вычеты не включают суммы, полученные от ФСС через работодателя, но сотрудник имеет право на льготы по налогам по поводу пособия по временной нетрудоспособности, выплаченного социальным страхованием. Для этого необходимо подать декларацию 3-НДФЛ в налоговую инспекцию.

Хотим уведомить о том, что начисление по справке о нетрудоспособности происходит на основе среднего заработка, при этом учитываются только те выплаты, с которых были уплачены страховые взносы в ФСС. Если человек работает в нескольких местах, где он проработал два года до этого, пособие по временной нетрудоспособности выплачивается со всех мест работы, и каждый работодатель самостоятельно рассчитывает НДФЛ.

В результате внедрения новой системы, гражданам автоматически начисляются больничные по двум статьям: от организации, в которой они трудятся, и от ФСС. Теперь сотруднику не нужно самому проводить расчеты и переводы, всю ответственность берет на себя его работодатель.

- для точного подсчета, своевременного удержания и внесения налога на доходы физических лиц (НДФЛ) в течение первых трех дней временной нетрудоспособности;

- Соблюдение порядка и своевременная передача информации в социальный страховой фонд.

Есть дополнительные вопросы? Обратитесь к специалистам отдела аутсорсинга компании «Главбух Ассистент». Наша команда поддерживает контакты с ведущими экспертами ФНС, ФСС, ПФР и другими контрольными органами по всей России, что дает возможность эффективно решать любые вопросы, связанные с учетом и налогообложением.

Удерживается ли НДФЛ с больничного листа?

Опытный специалист команды «Вознаграждение и персонал» на сайте buhsoft.ru смог решить множество вопросов в области бухгалтерии за свою карьеру. Он работал как в коммерческой, так и в государственной сферах, а также занимался разработкой программного обеспечения для бухгалтерии более трех лет.

Нет ли должность временного нетрудоспособности считается налогооблагаемым доходом для работника? Необходимо ли уплатить НДФЛ с больничного листа? Все решения на эти вопросы, а также полезные документы, доступны в указанном материале.

Ознакомьтесь с содержанием, представленным в данной публикации:

- Кому предоставляется право на выплату пособия?

- Подлежит ли обложению доходным налогом?

- Когда люди решают задержаться и уплатить налоги?

- Внимание и интерес аудитории? Как привлечь и заинтересовать слушателей? Как создать неповторимую и интересную обстановку во время презентации или лекции? Как сделать информацию запоминающейся и привлекательной? Ответ на все эти вопросы заключается в способности переформулировать текст, делая его уникальным и привлекательным.

- Когда договор заключен, все стороны обязуются соблюдать его условия и выполнить обусловленные сроки.

- Сделка с видео-ресурсом, который приносит пользу.

Пожалуйста, изучите предоставленные документы, которые помогут вам правильно определить сумму пособия по временной нетрудоспособности и корректно оформить его выплату в соответствии с законодательством.

Бесплатно скачать информационное пособие для бухгалтера об устранении ошибок в больничном листе, чтобы исправить ошибки и предотвратить их повторное возникновение.

Бесплатно загрузить образец заявления работника о изменении продолжительности расчетного периода, соответствующий действующему законодательству.

Получение и заполнение документов о временной нетрудоспособности работника с опытом более 8 лет. Бесплатная загрузка.

Получите бесплатный образец заполнения листа нетрудоспособности для работодателя в случае отсутствия опыта работы более 8 лет.

С помощью программы БухСофт вы сможете легко рассчитать больничный онлайн. Программа автоматически определит страховой стаж работника, что позволит точно определить сумму выплаты. Она учтет все необходимые суммы, включая пособия, выплачиваемые компанией и оплачиваемые ФСС. Не упустите возможность бесплатно опробовать ее и легко рассчитать все необходимые значения.

Кому предоставляется пособие?

При заболевании или травме работника, работодатель и ФСС обязаны предоставить больничное пособие.

- При потере трудоспособности

- В период ожидания и после рождения ребенка.

- При уходе за больным родственником.

- Если случилось повреждение на дому или на рабочем месте.

- В случае усиления профессиональных заболеваний.

Для получения пособий по временной нетрудоспособности и в период беременности требуется предоставить медицинское заключение о временной нетрудоспособности. Этот документ также подтверждает причину отсутствия на работе, которая должна быть обоснованной и уважительной.

Информацию о сроке, на который можно получить больничный лист, можно найти в статье под названием «Каков максимальный срок, на который выдается больничный лист?»

В первые три дня больничного листа расходы возлагаются на работодателя. Дальнейшие дни оплачиваются из Фонда социального страхования в соответствии с Законом от 29.12.2006 года № 255-ФЗ.

НДФЛ с больничного: что говорит закон?

Интересно, нужно ли удерживать НДФЛ с больничного листа? В большинстве случаев государственные пособия освобождаются от этого налога, однако существует исключение для выплат по нетрудоспособности. Согласно Налоговому Кодексу, налоговые агенты обязаны удерживать подоходный налог с сумм, перечисленных в больничном листе (пункт 1 статьи 217 НК РФ). Эту информацию подтвердили специалисты Минфина в письме от 29.04.2013 № 03-04-05/14992.

Все суммы, указанные в больничном листе, подлежат обложению НДФЛ. Неважно, какой был страховой случай и кто осуществил выплату — налог будет удержан. НДФЛ также взимается с суммы больничного, выплаченного ФСС. Нет разделения на облагаемую и необлагаемую части пособия в законодательстве.

Работодатели имеют возможность получить возмещение пособия от местных отделений ФСС без учета НДФЛ. Однако компания, выступающая в качестве налогового агента, должна удерживать и перечислять налог на полную сумму пособия.

Когда оплачивается больничный и начисляется НДФЛ?

Работодатель обязуется выплатить пособие в течение 10 дней с момента получения от сотрудника листка о временной нетрудоспособности.

Заработная плата, выплаченная после назначения пособия, будет получена в тот же день, когда производится выплата пособия (в соответствии с частью 1 статьи 15 и частью 8 статьи 13 Федерального закона № 255).

В соответствии с законом Российской Федерации о налогах и письмом Министерства финансов от 10.10.2007 № 03-04-06-01/349, а также частью 1 статьи 15 Федерального закона № 255-ФЗ, налог на доход с больничного листа физических лиц должен быть удержан в день выплаты.

В соответствии с пунктом 6 статьи 226 Налогового кодекса РФ, удержанный налог должен быть перечислен в государственный бюджет до конца текущего месяца после фактической выплаты дохода.

Если в регионе, где находится работодатель, внедрен пилотный проект ФСС, то удержание подоходного налога с больничного листа осуществляется по другому порядку.

Компания выделяет средства на выплату больничных листов своим сотрудникам и перечисляет соответствующую сумму НДФЛ в бюджет. Если больничный лист не превышает трех дней, то работодатель самостоятельно оплачивает его и удерживает НДФЛ с этой суммы.

Орган Федеральной службы безопасности ФСС занимается удержанием и перечислением оставшейся части налога на доходы физических лиц с больничного листа (в соответствии со статьей 226 Налогового кодекса РФ).

Как происходит удержание НДФЛ с больничного листа

Давайте рассмотрим примеры того, как происходит удержание налога на доходы физических лиц (НДФЛ) при выписке с больничного листа в указанных ситуациях.

- Сумма в 1200 рублей будет удержана за счет средств, предоставляемых работодателем.

- 1800 рублей будет компенсировано за счет Фонда социального страхования.

- Работодатель может оплатить 1800 рублей.

- С использованием фонда социального страхования будут компенсированы 1200 рублей.

Облагается ли налогом на доходы физических лиц больничный лист, на котором заключен договор гражданско-правового характера?

Если работодатель заключил гражданско-правовой договор с работником, то он не обязан выплачивать пособия по временной нетрудоспособности и материнству в соответствии с Законом № 255-ФЗ. Это также означает, что нет необходимости отчислять в соответствующие фонды согласно Налоговому кодексу РФ.

Следовательно, возник вопрос о налогообложении больничного листка по ГПХ, и этот вопрос решается автоматически.

Смотрите полезное видео

Сроки уплаты налога на доходы физических лиц с больничных в 2023 году: подробная таблица

С 1 января 2023 года налоговые агенты должны соблюдать новые правила по удержанию, расчету и уплате налога на доходы физических лиц. При выплате авансов или больничных пособий необходимо удерживать налог. Специальный порядок определения сроков уплаты налога на доходы физических лиц с больничных в 2023 году установлен. Информация о датах уплаты налога на доходы физических лиц с больничных в 2023 году будет предоставлена.

Изменения в удержании НДФЛ с заработной платы и пособий в 2023 году

Система расчета и уплаты НДФЛ работающим была пересмотрена законодателями. Были отменены старые правила, касающиеся признания доходов в виде заработной платы. С начала 2023 года, каждый раз при выплате дохода физическому лицу, необходимо удерживать НДФЛ.

Загрузите бесплатно актуальные сроки представления отчетности и уплаты НДФЛ на 2023 год.

В текущем году бухгалтерский отдел пришел к выводу о необходимости учета зарплаты как дохода физического лица в последний день каждого месяца в соответствии с пунктом 2 статьи 223 Налогового кодекса Российской Федерации. Поэтому в текущем году НДФЛ не удерживался из аванса. Налог необходимо было уплатить не позднее следующего дня после выплаты заработной платы сотрудникам. Больничные и отпускные считались доходом в день выплаты, но налог перечислялся не позднее последнего числа месяца, когда производилась оплата этих пособий или отпуска.

также предлагаем ознакомиться с этим содержанием

- Налоговая ставка по налогу на доходы физических лиц будет повышена до 18%.

- Планируется исключить НДФЛ из одного налогового счета.

В соответствии с актуальным Новым кодексом Российской Федерации, принятым в текущем 2023 году, не существует никаких исключений для особого порядка признания доходов в качестве заработной платы. С начала текущего года для всех видов выплат вступает в силу единый алгоритм, который применим ко всем ситуациям.Для определения времени получения дохода физическим лицом будет учитываться дата фактической выплаты или предоставления денежных средств работнику. Согласно новому варианту Налогового кодекса Российской Федерации, данное положение описано в пункте 1 статьи 223.

Следовательно, при каждой выплате физическому лицу суммы, будь то заработная плата, аванс за первую половину месяца, больничное пособие, премия или отпускные, необходимо будет производить удержание НДФЛ. Данная информация была предоставлена специалистами из Системы Главбух.

Информацию о способах перечисления НДФЛ в федеральный бюджет в следующем году вы сможете найти в книге «Взаимодействие с сотрудниками: стратегии изменения расчетов и ведения кадрового учета» для прохождения аттестации-2023.

Почему бухгалтерские программы запрещают предоплату в процентах от заработной платы и что делать в этой ситуации

С 1 января необходимо удерживать НДФЛ с каждой выплаты, включая заработную плату за первую половину месяца. Во многих бухгалтерских программах исчезла возможность расчета предоплаты в процентном отношении, либо не рекомендуется использовать данную функцию. Специалисты из компании «Зарплаты» разработали инструкцию, которая подскажет, как поступить, если вы хотите продолжать выплачивать предоплату в процентах от заработной платы.

Как изменится порядок уплаты НДФЛ с больничных в следующем году

С Начиная с 1 января 2023 года вся страна переходит на Уникальную систему налогообложения. Это означает, что все компании и частные предприниматели будут перечислять налоги и взносы в Федеральную налоговую службу одним платежом по общим реквизитам. Даже если в платежке будет указан код бюджетной классификации определенного налога, например, налог на доходы физических лиц, средства все равно будут зачислены на Общий налоговый счет без указания источника их поступления. Иными словами, они просто увеличат баланс данного счета.

Чтобы ФНС могла автоматически списывать средства на уплату налогов и взносов вовремя и в полном объеме, бухгалтерам необходимо будет предоставлять новые отчеты каждый месяц. В них будет содержаться информация о размере рассчитанных сумм налогов и страховых взносов для оплаты ЕНП.

Для снятия денег с Единого налогового счета Федеральная налоговая служба требует предоставление отчетности от компании или индивидуального предпринимателя. Например, отчет по налогу на доходы физических лиц подается один раз в квартал (новые сроки для расчета 6-НДФЛ). Ежемесячно необходимо уплачивать налог. Чтобы не допустить задержек, было введено новое уведомление о расчетной сумме налога или взноса. На его основе ФНС снимает необходимую сумму для уплаты налога на доходы физических лиц за определенный месяц.

Для каждого вида фискальных обязательств требуется заполнение отдельного уведомления, так как необходимо указать код бюджетной классификации. Фактически, новый отчет заменяет платежные документы, которые ранее заполнялись для каждого налога.

Возможно ознакомиться с информацией о налоге на доходы физических лиц с выплат по больничному листу на специализированной платформе, предназначенной для специалистов по бухгалтерскому учету — Системе Главбух.

Обновленные сроки уплаты НДФЛ с больничных в 2023 году

В текущем 2023 году были утверждены изменения в сроках уплаты налога на доходы физических лиц с заработной платы и больничных пособий. В соответствии с новыми правилами, дата уплаты зависит от момента получения дохода и удержания НДФЛ, указанных в статье 226 Налогового кодекса РФ в новой редакции. Для выяснения того, облагается ли НДФЛ больничное пособие, целесообразно обратиться к Системе Главбух.

По новому правилу налоговые агенты обязаны удерживать налог на доходы физических лиц при выплате и перечислять его в бюджет в установленные сроки. Теперь для перечисления налога на доходы физических лиц за определенный период необходимо сделать это до 28 числа текущего месяца, учитывая дни с 23 числа предыдущего месяца по 22 число текущего месяца. Важно отметить, что для начального и конечного месяцев года действуют свои правила, которые необходимо учитывать.

- Сумму налога на доходы физических лиц за указанный период времени с 1 января по 22 января нужно перевести в государственный бюджет до 28 января.

- Налог на доходы физических лиц за период с 23 декабря по 31 декабря необходимо перевести на счет не позднее последнего рабочего дня текущего года.

С 2023 года уплата НДФЛ не будет зависеть от вида выплаты физическому лицу и осуществляться в одинаковые сроки, в отличие от прошлого года.

Если срок уплаты НДФЛ с больничного приходится на выходной или праздничный день в 2023 году, средства можно перечислить на единый налоговый счет на следующий рабочий день. Это предусмотрено в пункте 7 статьи 6.1 Налогового кодекса РФ.

Когда нужно платить НДФЛ с больничного в 2023 году

В таблице ниже приведены даты, до которых нужно уплатить НДФЛ с больничных листов в текущем 2023 году.

В 2023 году успешно проведены мероприятия по сбору налога на доходы физических лиц.

Налог на доходы физических лиц в 2023 году необходимо уплатить до окончательного срока.

Особое событие пройдет с 23 мая по 22 июня.

С начала лета, с июля до конца августа

Мероприятие проходило с 23 августа по 22 сентября

С начала осени до осеннего равноденствия

С начала октября до конца ноября

С начала зимы, с 23 декабря и до конца года, в течение восьми последних дней декабря.

В 2023 году были внесены изменения в процедуру определения срока уплаты НДФЛ за период болезни. Советуем руководствоваться новыми правилами.

- До завершения данного месяца осуществите обычные процедуры начисления больничных пособий всем сотрудникам до 22-го числа.

- Сохраняйте налог на доходы физических лиц в день фактической выплаты пособия сотруднику.

- 22-го числа произведите расчет общей суммы НДФЛ, удержанной с заработной платы, авансов и выплат по больничным пособиям сотрудникам.

- До конца текущего месяца требуется составить и представить обновленное уведомление о расчете сумм налогов и взносов. Пожалуйста, укажите код бюджетной классификации по НДФЛ и явно укажите необходимую сумму для оплаты.

- Чтобы внести средства на баланс единого налогового счета, открытого в Федеральном казначействе, нужно это сделать до 28 числа. Рекомендуется пополнять ЕНС при необходимости, например, если на счете недостаточно средств для полной оплаты НДФЛ с больничных листов в 2023 году.

Согласно новой редакции статьи 58 Налогового кодекса Российской Федерации, налоговая служба проведет списание средств с единого налогового счета агента для оплаты НДФЛ с зарплат и больничных пособий сотрудников уже до 28 числа.

Вступившие в силу с 1 января 2023 года новые правила уплаты налогов и представления отчетности указывают, что все налоговые платежи и взносы должны быть переведены в ФНС до 28 числа того же месяца, а отчетность должна быть представлена не позднее 25 числа. Однако существуют исключения из этого правила.

Вся суть уплаты НДФЛ с отпускных и больничных

Инструкция для бизнесменов: если вы регулярно выплачивали отпускные или пособия по больничным листам сотрудникам в течение месяца, необходимо учесть и оплатить соответствующий налог на доход физических лиц в бюджет. Эта статья содержит информацию о сроках и процедуре оплаты, а также о регистрации этого платежа в бухгалтерском учете.

Было проведено более 3,5 тысячи просмотров.

Подсказка для бизнесменов: если вы регулярно выплачивали сотрудникам отпускные или пособия по больничным листам в течение месяца, не забудьте уплатить соответствующий налог в бюджет. Эта статья содержит информацию о сроках и порядке уплаты, а также об оформлении и регистрации этого платежа в бухгалтерском учете.

Когда нужно платить НДФЛ с отпускных и больничных

Обычно после выплаты сотрудникам работодатель должен уплатить НДФЛ на следующий рабочий день. Это правило касается налога на заработную плату. Однако для НДФЛ с выплат отпускных и больничных существует отдельное требование. Этот налог должен быть перечислен в последний день месяца, в котором были произведены эти выплаты. Если этот день приходится на выходной, праздник или нерабочий день, оплату можно перенести на первый рабочий день.

С начала текущего года в различных регионах России начал действовать новый эксперимент. По его условиям, компенсация за больничный лист по поводу заболеваний и травм определяется по новой схеме: первые три дня оплачивает предприятие, начиная с четвертого дня — Фонд социального страхования. Из-за этого в регионах, принимающих участие в этом проекте, компании начисляют и перечисляют налог на доходы физических лиц только с сумм выплат, произведенных за первые три дня больничного.

Как уплачивать НДФЛ при доплате до оклада

В ряде организаций принято делать доплаты к заработной плате. Эти дополнительные неофициальные выплаты предоставляются сотрудникам со стороны работодателей. Такие выплаты выплачиваются работодателем сотруднику в случае его отсутствия по причине отпуска или болезни, если общая сумма дохода за этот период оказалась ниже установленной заработной платы.

Как будет производиться уплата налога на доходы физических лиц (НДФЛ) по таким доплатам? В соответствии с письмом Федеральной налоговой службы №БС-4-11/13984@, доплаты, которые превышают базовую заработную плату, не являются пособиями или отпускными. Налог на доходы физических лиц должен быть уплачен на следующий день после выплаты доплаты и оформлен отдельным платежным документом.

Как правильно составить платежные документы

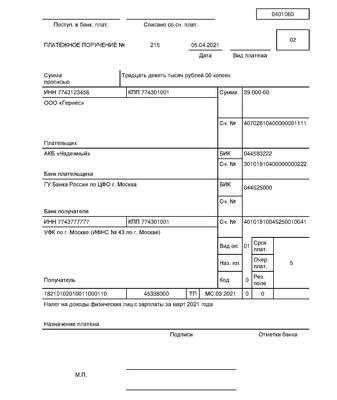

Указ Министерства финансов № 107н от 12.11.2013 содержит нормы оформления. НДФЛ с выходных и пособия по временной нетрудоспособности должны быть оплачены отдельным платежом, в поле «107» указывается дата уплаты НДФЛ и периодичность «МС».

Подсчет налога с доходов госпитализаций и отпусков в программе «1С»

Для эффективного расчета окончательного НДФЛ на конец месяца, учитывая все выплаты по больничным и отпускным за данный период, рекомендуется использовать автоматизированные алгоритмы. Ручной расчет сложных операций приводит к затратам времени и ресурсов.

Каким образом можно воспользоваться программами? Например, одним из вариантов является использование 1С: Зарплата и управление персоналом. В данной программе имеется функция автоматического формирования отчета «Контроль сроков уплаты НДФЛ», где содержится информация о датах перечисления и суммах подоходного налога, рассчитанных за месяц с отпускных и больничных. В другой программе — 1С: Бухгалтерия, также есть возможность автоматического расчета НДФЛ с отпускных и больничных. Просмотреть суммы можно в специальной вкладке с соответствующим названием.

Тем не менее сегодня имеется возможность арендовать 1С с максимальной экономией – для новых пользователей предоставляется скидка в 50%. Если вас заинтересовала более детальная информация, ознакомьтесь ниже.

Необходимые документы для уплаты налога

Для правильного расчета и уплаты суммы налога, необходимо предоставить определенные документы, которые подтверждают доходы и иные обстоятельства, влияющие на размер налога.

- Справка о доходах – основной документ, который подтверждает вашу заработную плату за определенный период времени.

- Декларация по налогу на доходы физических лиц – документ, в котором указывается сумма заработка за год и размер уплаченного налога.

- Копия трудового договора или другого документа, подтверждающего трудовые отношения с работодателем.

- Документы, подтверждающие получение льгот или дополнительных выплат, которые могут повлиять на размер налога.

При предоставлении всех необходимых документов, можно быть уверенным, что налог будет рассчитан корректно и не возникнет проблем с налоговой службой.

Как рассчитать сумму налога на доход с временной нетрудоспособности в программе «1С»

Один из способов определить размер налога на доход с временной нетрудоспособности в программе «1С» — бухгалтерский софт, предназначенный для автоматизации учета и налогообложения в организации.

Пошаговый алгоритм:

1. Запустите программу «1С» и выберите соответствующий раздел для расчета налога на доход с временной нетрудоспособности.

2. Введите необходимые данные о начисленной сумме и примените соответствующие налоговые ставки.

3. Следуйте инструкциям программы для корректного расчета суммы налога на доход с временной нетрудоспособности.

4. Проверьте полученные результаты и уточните информацию при необходимости.

5. Сохраните данные о расчете налога для дальнейшего использования и предоставления в налоговую инспекцию.

Используя программу «1С», можно значительно упростить и ускорить процесс расчета налога на доход с временной нетрудоспособности, обеспечивая точность и надежность данных.

Особенности начисления налогов с временной нетрудоспособности

В данной части статьи мы рассмотрим особенности расчета налогов с временной нетрудоспособности. Этот аспект налогообложения предусматривает определенные правила и регламенты, связанные с выплатой налогов за период временной неработоспособности.

1. Различия в начислении налогов с временной нетрудоспособности

При начислении налогов с временной нетрудоспособности учитывается не только размер выплаты за период отсутствия на работе, но и другие факторы, которые могут повлиять на итоговую сумму налога. Особенности начисления налогов необходимо учитывать при составлении отчетности по налоговым платежам.

Примечание: важно знать все нюансы начисления налогов с временной нетрудоспособности, чтобы избежать возможных налоговых ошибок.

Расчет налога с временного отсутствия на работе

В данном разделе мы рассмотрим процесс оценки налогов с заработной платы в период временного отсутствия на рабочем месте. Существует ряд правил и норм, которые определяют порядок начисления данного вида налога, а также особенности его уплаты.

- Оценка суммы налога должна проводиться исходя из общего дохода за определенный период времени.

- На основе предоставленных документов и данных, специалисты проводят расчет налоговой ставки и суммы, подлежащей уплате.

- Необходимо учитывать возможные льготы и налоговые вычеты при расчете конечной суммы налога с временного отсутствия на работе.

Эффективное заполнение и предоставление всех необходимых документов поможет избежать возможных ошибок и штрафов со стороны налоговых органов. Помните о важности своевременной уплаты налогов и соблюдении законодательства в данной сфере.