Оформление налогового вычета на здравоохранение, обучение или покупку жилья возможно двумя способами: через работодателя или через налоговую службу. При выборе варианта через работодателя вам придется уплачивать НДФЛ только сумму, превышающую размер вычета. Однако, если вы выберете вариант через налоговую службу, вы сможете получить возврат переплаченной суммы НДФЛ в одной транше. Следует отметить, что с 2020 года вы можете подать декларацию и получить возврат налога за 2019, 2018 или даже за 2017 годы, если ваш размер вычета позволяет это сделать.

Есть возможность обратиться в налоговую службу как лично, так и через интернет. Мы предлагаем наиболее удобный способ: мы покажем вам, как оформить налоговый вычет через Госуслуги. Давайте же пройдемся по всем этапам вместе.

Что это за плод?

Вычет дается налогоплательщикам в виде налогового вычета, который помогает снизить общую сумму налогооблагаемого дохода. Однако не каждый гражданин имеет право на эту льготу. Существуют определенные условия, которым необходимо соответствовать, чтобы получить налоговый вычет.

- Человек, который платит налоги и является гражданином России, и проживает на территории страны не менее 183 дней в году.

- Персона, который уплачивает налог на доходы физических лиц, должен иметь доход, с которого он уплачивает данный налог. Например, для индивидуальных предпринимателей на упрощенной системе налогообложения, юридических лиц или граждан, получающих заработную плату наличными, вычет не доступен.

- У каждого гражданина есть возможность воспользоваться льготой, предоставленной на законных основаниях. Преимущества, получаемые благодаря этому, разнообразны. Например, при совершении сделки купли-продажи недвижимости можно получить налоговый вычет на жилье, при оплате расходов на лечение или образование — воспользоваться социальным вычетом, а при открытии инвестиционного счета — воспользоваться инвестиционным вычетом и так далее.

- У каждого гражданина есть определенные документы, подтверждающие его право на вычеты. К ним относятся договор купли-продажи, соглашение о предоставлении медицинских услуг, контракт с высшим учебным заведением и многое другое.

Каждый тип вычета имеет свои собственные правила, которые необходимо соблюдать. Например, при использовании имущественного вычета остаток можно перенести на следующие годы, инвестиционный вычет нельзя снять в течение трех лет, страховка жизни должна быть оформлена на протяжении пяти лет, а вычет на лечение требует наличия специального документа.

Размер вычета на обучение составляет 50 000 рублей и применяется одинаково для всех.Налоговый кодекс Российской Федерации содержит правила налогообложения.Если вы решите продать квартиру, вам обещают 1 миллион рублей.Статья 220 НК устанавливает правила налогообложения доходов и расходов.Обратите внимание, это не просто сумма к возврату, а сумма, уменьшающая общий доход. При покупке жилья без ипотеки налоговый вычет может составить до 13% от 2 миллионов рублей, что равняется 260 000 рублей. Если стоимость квартиры ниже 2 миллионов, сумма возвращаемого налога будет 13% от фактических расходов.

Важно обратить внимание также на следующую информацию.

Обычно сумма вычета вычитается из вашей начисленной заработной платы и выплачивается без удержания НДФЛ или его части. Однако, если налог уже был удержан, и у вас есть право на вычет, этот налог считается переплаченным. Государство готово вернуть вам эту сумму. Для получения возврата необходимо заявить о своем праве на вычет и подать соответствующую декларацию.

В каких случаях нужно подавать декларацию для получения вычета?

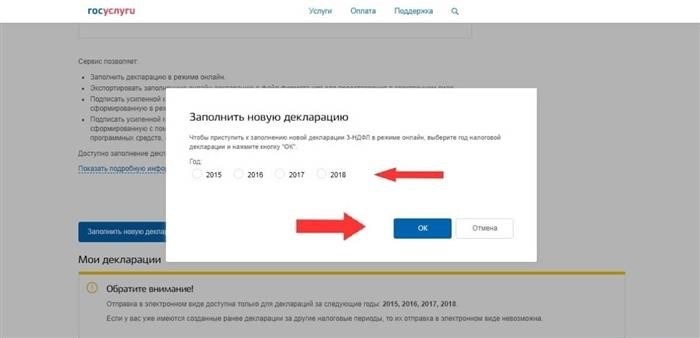

По прошествии года, когда возникает право на вычеты, каждый может подать заявление на получение вычетов. Например, если в 2019 году вы приобрели квартиру, то нужно подать декларацию в 2020 году. Также в 2020 году можно подать декларацию за предыдущие три года — с 2017 по 2019. Форма декларации должна соответствовать необходимым требованиям.3-НДФЛСуществует лишь один путь для получения вычета в соответствии с установленными правилами налогового органа. Никакие другие формы для этого не применимы.

Согласно закону, обязательно подать Декларацию по налогу на доходы физических лиц (3-НДФЛ) нужно к 30 апреля следующего года после возникновения права на вычет.Согласно статье 229 Налогового кодекса Российской Федерации.до 30 апреля 2022 года) важно сохранить все необходимые документы, подтверждающие расходы. Если были другие источники дохода, помимо заработной платы, например, ведение бизнеса или получение дивидендов, их также нужно указать в декларации к 30 апреля 2022 года. Не забывайте, что задержка в подаче декларации может привести к штрафам и проблемам с налоговыми органами. Поэтому рекомендуется не откладывать подачу до последнего дня и своевременно подготовить все необходимые документы.Статья 78 Налогового кодекса, пункт 7, будет изменен следующим образом.).

Необходимо учитывать, что также следует обращать внимание на данную информацию.

Как подать декларацию в налоговую?

Существует множество вариантов для заполнения и отправки декларации. Например, можно воспользоваться личным кабинетом налогоплательщика на сайте ФНС или воспользоваться специальными программами «Декларация» и «Налогоплательщик ЮЛ». Также есть возможность личного посещения налоговой инспекции. Однако мы рекомендуем использовать портал Госуслуги, где можно заполнить декларацию и получить налоговый вычет онлайн, без лишних загрузок ПО и дополнительных шагов.

Офис государственной налоговой службы. Чтобы воспользоваться услугой, необходимо зарегистрироваться, предоставив свои личные данные, контактную информацию и подтвердив учетную запись. Это можно сделать через интернет-банкинг, выбрав один из вариантов (Сбербанк, Почта-банк, Тинькофф), или посетив лично офис налоговой службы. сервис-центр.

Шаги для получения налогового вычета через госуслуги: подробное руководство

Таким образом, мы завершили процесс регистрации и авторизации. Что нужно делать дальше? Мы рекомендуем следовать указанным действиям по порядку.

Шаг первый. Запрашиваем у работодателя подтверждение по форме 2-НДФЛ.

Для подачи декларации обязательно нужен определенный документ. В этом документе содержится информация о заработной плате и уплаченных налогах за каждый месяц. Получение этого документа занимает несколько дней и не вызывает трудностей. Также можно скачать этот документ из личного кабинета налогоплательщика на официальном сайте ФНС. Обычно справки за предыдущий год становятся доступными в личном кабинете примерно в апреле следующего года или позже, после предоставления отчетов работодателями.

В то же время подготовьте необходимые документы, подтверждающие ваше право на вычет. Заготовьте фотографии или скан-копии договоров, чеков, справок — все, что может понадобиться. Вместе с декларацией вам потребуется загрузить эти документы.

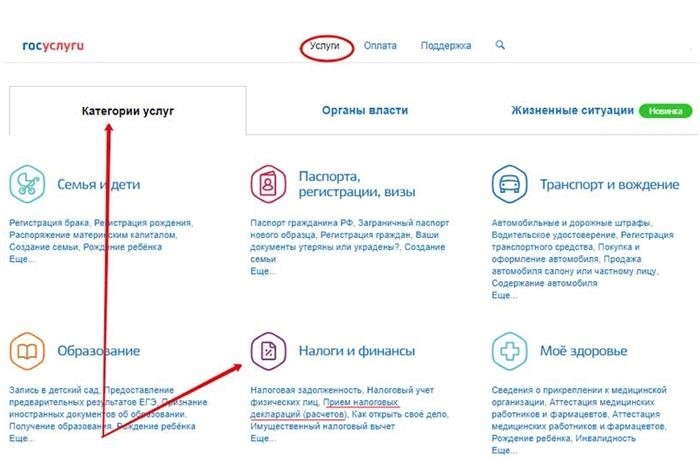

Шаг второй. Ищем нужную услугу.

Чтобы справиться с этим заданием, вам следует зайти на Госуслуги и перейти в раздел «Услуги». После этого выберите «Налоги и финансы» и откройте раздел «Подача налоговых деклараций (отчетов)».

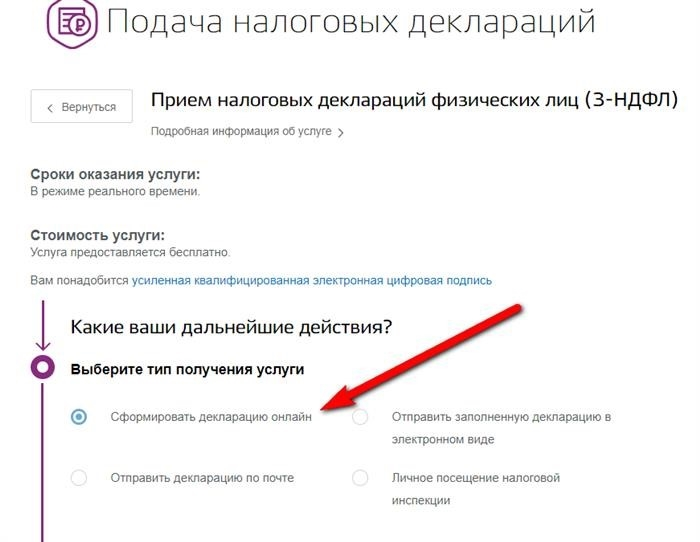

У нас есть возможность выбора варианта «Получение налоговых деклараций физических лиц (3-НДФЛ)» в электронном формате. Появится окно для выбора предоставляемой услуги. Нам нужна опция, которая позволяет заполнить декларацию через интернет. После этого следует нажать кнопку «Получить услугу».

Чтобы подготовить документацию, требуется включить функцию «Создать новый отчет» и указать временной промежуток, за который нужно составить отчетность.

Этап третий. Заполнение анкеты на сайте.

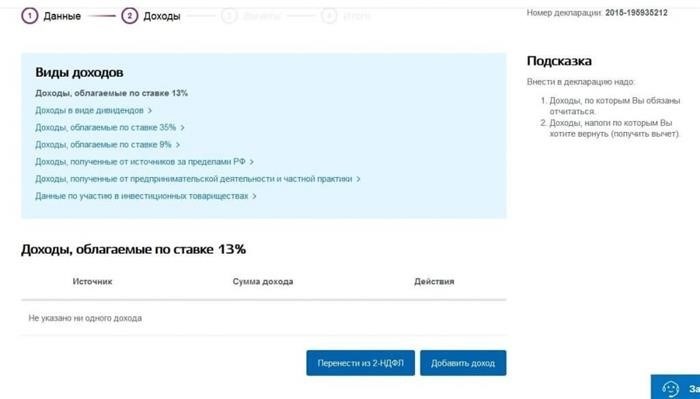

Данные, указанные вами в своем профиле, будут автоматически загружены из системы идентификации, что поможет ускорить заполнение формы и избежать ошибок. Вам остается только указать информацию о вашем доходе и вычетах. После нажатия кнопки «Далее» мы перейдем на страницу «Доходы».

Доходы нужно внести в систему по месяцам вручную или загрузить из электронной справки 2-НДФЛ, при условии её наличия. После нажатия кнопки «Далее» мы переходим на страницу вычетов, где можем выбрать необходимый вычет, поставить отметку и заполнить требуемую информацию. Например, если это вычет за лечение, можно выбрать «Социальные вычеты» и указать сумму, потраченную на медицинские расходы.

Шаг четвёртый. Обобщаем результаты и отправляем заявление.

После завершения операции, система автоматически перенаправит вас на вкладку «Результаты». Здесь будет отображена общая сумма заработка, сумма для возврата и предложены три варианта действий: «Скачать», «Экспортировать» и «Создать файл для отправки». Если у вас есть усиленная квалифицированная электронная подпись, рекомендуется выбрать третий вариант и отправить декларацию напрямую в налоговую службу. В случае отсутствия подписи, вам нужно будет скачать декларацию и представить ее лично.

Согласно правилам, процесс проверки декларации может занять до трех месяцев. Для отслеживания текущего статуса проверки рекомендуется использовать личный кабинет. При одобрении декларации налоговыми органами, система предложит подать заявление на возврат налога.

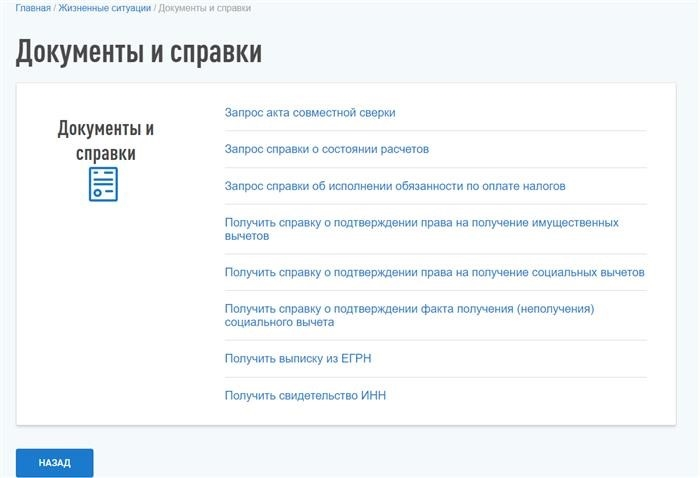

Шаг пятый. Подаем запрос на возврат налога.

После подтверждения приема декларации, у вас появится возможность подать заявление. Однако, сделать это прямо на портале вам не удастся — вас перенаправят на сайт ФНС. Избежать придется заполнять лишь некоторые поля — основная информация автоматически загрузится из ЕСИА. Кстати, ФНС советует такой подход.формулировка этого утверждения меняетсяПосле истечения месячного срока происходит рассмотрение заявления, и только после этого суммы налога возвращаются из бюджета на указанный в заявлении счет.

Что же, в итоге? С момента подачи декларации до возврата средств на банковский счет может пройти примерно четыре месяца. Этот временной интервал одинаков для всех способов подачи декларации, и здесь нечему ускорить процесс. Однако использование Госуслуг помимо экономии времени позволяет подать документы, не покидая дома!

| Людмила Разумова занимается профессиональной юридической практикой с 2006 года, работая в качестве редактора. |

Инструкция по получению налогового вычета

Если дети учатся в обычной школе, родители имеют право на налоговый вычет до момента окончания учебы или до достижения ими 24 лет.

Это право распространяется на всех родителей, включая приемных, усыновителей, опекунов и попечителей.

Какую сумму можно сэкономить, учитывая, что от каждой зарплаты удерживается 13% налога, уменьшая оклад, получаемый на руки.

Если воспользоваться налоговым вычетом, налоги начнут вычитаться с более низкой суммы, что повлияет на итоговую заработную плату.

- После рождения первого и второго ребенка зарплата увеличится на 182 ₽, достигнув 1 400 ₽.

- При появлении третьего и последующих детей в семье, заработная плата возрастет на 390 ₽, достигнув уже 3 000 ₽.

- Если у ребенка-инвалида возникла потребность в дополнительном финансовом обеспечении, то его заработок будет увеличен на 1 560 ₽, достигнув отметки в 12 000 ₽.

- В ситуации, когда ребенок-инвалид проживает в семье опекуна, находится под опекой или попечительством, его заработок будет увеличен до 6 780 ₽.

Пример

Уважаемый Иванов имеет заработную плату в размере 50 000 ₽, сумма налога на доходы физических лиц (НДФЛ) составляет 6 500 ₽, следовательно, его чистый доход составляет 43 500 ₽. У него два ребенка, и он может использовать налоговый вычет в размере 1 400 ₽ на каждого из них.

Таким образом, налог на доходы физических лиц (НДФЛ) начисляется не с суммы 50 000 ₽, а после вычета 2 800 ₽ получается сумма в 47 200 ₽.

Организация удерживает 13 процентов от общей суммы в размере 47 200 рублей. Налоговые отчисления составляют 6 136 рублей, и после вычета Иванов получает 43 864 рубля. Таким образом, он экономит 364 рубля, что составляет по 182 рубля на каждого своего ребенка.

Пока годовой доход не превышает 350 000 рублей, можно пользоваться налоговым вычетом. Однако, как только доход становится выше этой суммы, вычет прекращается.

Например, отец получает зарплату в размере 50 000 рублей, а мать — 10 000 рублей. Однако с августа отец больше не имеет права на налоговый вычет на ребенка, так как его доход в этом месяце превысит 350 000 рублей. В то же время, мать сохранит право на налоговый вычет до конца года.

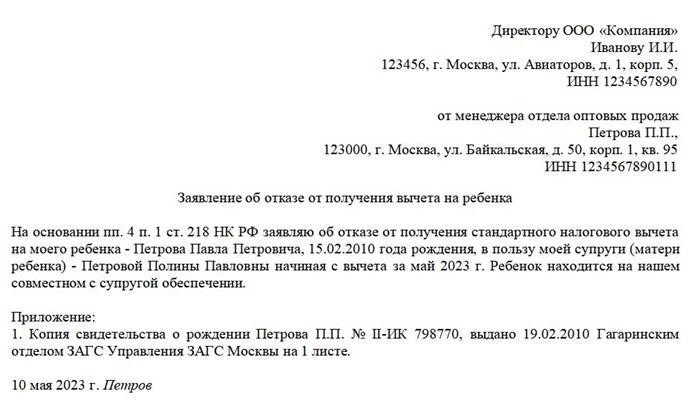

Если это случится, отец может отказаться от использования налогового вычета в пользу матери, что приведет к тому, что она получит его в двойном размере. Для этого отец должен подать соответствующее заявление, в котором указаны следующие данные:

- Имя, фамилия, место жительства;

- ИНН;

- информация о новорожденном;

- отказ от применения налогового вычета;

- ФИО родителя, от которого он откажется для получения вычета.

В отделе бухгалтерии будет храниться одно заявление от отца, а другое будет предоставлено работодателю матери.

Заявление об отказе от налогового вычета со стороны отца сопровождается заявлением о предоставлении двойного налогового вычета на работе матери.

Для оформления в отделе бухгалтерии на месте работы необходимо предоставить заявление и скан-копию свидетельства о рождении вашего ребенка.

Если вы не использовали стандартный вычет у вашего работодателя, вы можете обратиться в ФНС с заполненной декларацией 3-НДФЛ. Однако погашение налога будет произведено только в следующем году. Налоговая инспекция вернет излишне уплаченный НДФЛ на расчетный счет налогоплательщика.

Если вы трудоустроены в разных организациях одновременно, то вы сможете претендовать на получение стандартного вычета только в одной из них.

Определенная сумма, которую можно вычесть из налога, предназначена для финансирования образования.

О чем идет речь? Речь идет о специальном вычете. Это возмещение определенной суммы денег, которую можно использовать на покрытие расходов, связанных с обучением в различных учебных заведениях, таких как детский сад, школа, учебные центры (например, автошкола) и высшее учебное заведение.

Этим могут воспользоваться все, кто вложил свои финансы в свое образование, обучение своих братьев и сестер, а также в обучение своих детей, подопечных и опекаемых.

Для получения вычета на образование для братьев, сестер и детей, необходимо, чтобы они были моложе 24 лет и учились очно.

Работник может выбрать различные формы обучения — очная, заочная или вечерняя. Независимо от выбора, у него сохраняется право на социальные вычеты.

Определение суммы выплаты зависит от утвержденных ограничений на расходы. В соответствии с законодательством, в 2022 году предоставляется возможность получить возмещение до 50 000 ₽ в год на обучение детей и до 120 000 ₽ в год на обучение себя или братьев-сестер.

В последующие годы, начиная с 2023 года, произошло увеличение суммы расходов, связанных с образованием. Таким образом, стоимость обучения детей увеличилась до 110 000 ₽ в год, а расходы на собственное обучение и обучение братьев и сестер достигли 150 000 ₽.

В грядущем 2022 году, на следующий календарный год, сумма, которую можно выделить на своих детей и подопечных, ограничится 6 500 ₽. А в случае, если речь идет о себе и о своих братьях и сестрах, то пиковая сумма достигнет 15 600 ₽. Но уже в 2023 году, возможности расширятся: налоговая служба вернет до 14 300 ₽ за каждого ребенка и до 19 500 ₽ за себя и членов семьи. Эти деньги будут перечислены вам по оформлению соответствующего запроса.

Пример

В следующем 2022 году Иванов принял решение сменить свою профессию и обрести новую специализацию. Он поступил в учебное заведение в январе, где стоимость обучения составляет 150 000 ₽ за год, а обучение длится два года.

Учитывая исключительный случай Иванова, в конце 2022 и 2023 годов возможно обратиться за помощью. Однако, вследствие увеличения размера социальных вычетов, расчеты на образование будут иметь свои отличия.

В текущем 2022 году из указанной суммы в 150 000 ₽ учитывается лишь 120 000 ₽. В следующем 2023 году у Иванова появляется возможность получить налоговый вычет в размере 15 600 ₽ за предыдущий 2022 год.

Следующий 2023 год Иванов снова внес платеж в размере 150 000 ₽ за продолжение своего образования. И когда настанет 2025 год, он сможет запросить налоговый вычет, в результате чего вся сумма 150 000 ₽ будет учтена и вернется ему 19 500 ₽.

За два года Иванов сможет вернуть сумму в 35 100 рублей.

Если Иванов быстро погасил 300 000 ₽ за обучение в первый год, то он смог бы воспользоваться налоговым вычетом только один раз. Учитывая лимиты налоговых вычетов на 2022 год, его вычет составил бы всего 15 600 ₽.

Если была произведена оплата за обучение ребенка или братьев/сестер, необходимо также предоставить:

- копию документа, подтверждающего факт рождения (усыновления) ребенка;

- В случае, если в договоре об образовательных услугах не указано о необходимости осуществления обучения в очной форме, то требуется предоставить документ, который подтвердит ваше личное присутствие на занятиях.

- Для подтверждения связи с братом или сестрой можно использовать различные документы, удостоверяющие ваше родство. Например, это может быть свидетельство о рождении, где указаны общие родители, что подтверждает родственные отношения между вами.

Для экономии времени представьте налоговую декларацию, соответствующие заявления и необходимые документы через личный кабинет налогоплательщика. В данном виртуальном пространстве у вас также есть возможность самостоятельно оформить необходимые вычеты с помощью онлайн-сервисов.

Вы можете вернуть деньги на свою дебетовую карту банка «Ак Барс». Например, при использовании карты «Мир» вы получите 10% годовых на остаток и вернете 5% от суммы покупок, совершенных в супермаркетах, ресторанах, кафе и на АЗС.

Одно из преимуществ, предоставляемых государством, — налоговый вычет, который позволяет сэкономить деньги при оплате медицинских услуг и покупке лекарств.

В чем заключается смысл этого вычета? Этот налоговый вычет является социальным и предусматривает частичную компенсацию расходов на платные медицинские услуги, дорогостоящие лекарства или взносы в добровольное личное страхование.

Эта привилегия доступна всем гражданам Российской Федерации, которые работоспособны и оплатили лечение себя или своих близких — супругов, родителей или несовершеннолетних детей.

Какую сумму можно получить в качестве денежной компенсации? При каждом случае лечения или приобретении лекарств есть ограничение на расходы. В текущем году, то есть в 2022 году, предлагается до 120 000 ₽ ежегодно, и максимальная сумма, которую можно получить наличными, составляет 15 600 ₽. В следующем, 2023 году, лимит был увеличен до 150 000 ₽, а наличные выделяются до 19 500 ₽.

Если стоимость лечения была значительной, то нет ограничения по возмещению — можно вернуть 13% от всех затраченных денег. Существует список дорогостоящих методов лечения, например, экстракорпоральное оплодотворение (ЭКО).

Для оформления вычета на лечение вам потребуется обратиться к вашему работодателю и в налоговую службу, как и для льготы на обучение. В данном случае также нужно выполнить следующие шаги:

- Составить заявление о выплате налога на доходы физических лиц (3-НДФЛ);

- Получить в финансовом отделе информацию о полученных доходах и сумме налога на доходы физических лиц

- Требуется подготовить документы, подтверждающие родственные отношения с теми, на лечение которых была осуществлена оплата.

Также необходимы официальные документы, подтверждающие оказание и оплату медицинских услуг.

- Соглашение с медицинским учреждением;

- Обновленная справка об оплате дорогостоящих медицинских услуг;

- Дубликат документа об оплате.

Все указанные документы необходимо предоставить лично в налоговую организацию по месту жительства или воспользоваться возможностью онлайн-подачи через личный кабинет налогоплательщика.

для получения необходимой информации

Начиная с 2023 года, появилась возможность получить обратную компенсацию затрат, связанных с занятиями физкультурой и оздоровлением. Этот тип льгот также известен как вычет за занятия спортом. Правила и ограничения этого вычета аналогичны другим социальным льготам.

Если вам нужно, вы можете обратиться как к вашему работодателю, так и в ФНС, чтобы получить вычет. При расчете расходов на текущий год (2022 год) вам будет начислено не более 120 000 ₽ вычета, и вам будут возвращены до 15 600 ₽.

С 2023 года предельная сумма расходов увеличилась до 150 000 ₽: начиная с 2025 года, вы сможете получить до 19 500 ₽ в качестве компенсации.

В нашей новой статье мы подробно рассмотрим еще один распространенный налоговый вычет — имущественный вычет.

Как сотруднику получить компенсацию за налоги от работодателя

У сотрудников есть два способа получения налогового вычета по НДФЛ — через ФНС или через своего работодателя. Начиная с 2022 года, налоговая служба будет информировать работодателей о возможности сотрудника получить этот вычет. Давайте рассмотрим условия и процесс получения налогового вычета через работодателя.

Кто имеет право на вычет у работодателя

Если работник хочет воспользоваться налоговым вычетом, он может обратиться к своему работодателю.

- между ними заключен трудовой договор (пункт 8 статьи 220 Налогового кодекса Российской Федерации, статья 20 Трудового кодекса Российской Федерации);

- Человек проживает на территории Российской Федерации и получает заработок, на который распространяется налог на доходы физических лиц в размере 13%.

- Получение права на налоговый вычет в текущем году связано с оплатой различных расходов, таких как обучение, медицинские операции, взносы за имущество и другие затраты.

Как получить налоговый вычет у работодателя

Для того чтобы воспользоваться налоговым вычетом в текущем году, сотруднику необходимо:

Первый шаг: Подготовить все необходимые документы для подтверждения права на вычет. Собрать договоры купли-продажи, оплаты обучения, выписки и другие документы.

Шаг 2. Предоставить Федеральной налоговой службе все необходимые документы вместе с заявлением, подтверждающим право на вычет. Это можно сделать через личный кабинет, лично или по почте.

Третий этап. Ожидание в течение 30 календарных дней проверки предоставленных документов инспекторами.

Этап четвёртый. Получение уведомления о подтверждении права на налоговый вычет в ФНС.

Пятый этап. Подготовка документа о возможности получения налогового вычета в произвольной форме и передача его в отдел бухгалтерии. Налоговая служба самостоятельно отправит уведомление о подтверждении права на вычет.

Для получения стандартного вычета, например, вычета на ребенка, необходимо отправить заявление работодателю с приложением свидетельства о рождении и других необходимых документов. Обращение в ФНС или предоставление уведомлений не требуется.

Изменения в процедуре с 2022 года

Предварительно работникам требовалось лично представлять в бухгалтерию уведомление о подтверждении своего права на налоговый вычет, полученное в налоговой инспекции.

С начала 2022 года налоговые органы будут автоматически отправлять работодателям уведомление о возможности получения налоговых вычетов. Пока нет информации о том, каким образом это будет осуществляться.

Если у сотрудника нет доступа к личному кабинету на сайте ФНС, уведомление будет приходить в виде заказного письма по почте.

Как предоставить вычет работодателю

Информация о вычете содержится в подтверждении от налоговой службы. При начислении дохода необходимо учесть стандартные и социальные вычеты, затем имущественные. Налог на оставшуюся сумму начисляется как НДФЛ. Если годовой доход не позволяет использовать полный имущественный вычет, его можно перенести на следующие годы. Стандартные и социальные вычеты не могут быть перенесены.

Работник может получить вычет, начиная с месяца, в котором работодатель получит подтверждение о праве на вычет от налоговой инспекции и работник подаст соответствующее заявление.

Для того чтобы получить вычет по налогам на основе доходов, нужно составить налоговую базу, начиная с первого месяца текущего года. Это значит, что работодатель должен вернуть излишне удержанный НДФЛ за весь период работы сотрудника. Например, если документы для вычета поступают в бухгалтерию в июне, организация начинает выплачивать вычет с июля, но возмещает суммы НДФЛ, начиная с января, если сотрудник работает с начала года.

Например, Иван получает заработную плату в размере 30 000 рублей, но после вычета налога на доходы физических лиц в размере 3 900 рублей он на руки получает только 26 100 рублей.

В феврале 2022 года Иван внес в казну 100 тыс. рублей в качестве платы за обучение и имеет остаток имущественного вычета на сумму 400 тыс. рублей. В марте 2022 года Иван подал заявление в ИФНС на получение вычетов, на которые он имеет право. В апреле налоговая служба предоставила работодателю подтверждение его права на вычет.

Начиная с апреля 2022 года, Иван получил от организации первоначальный налоговый вычет в размере 100 тыс. рублей за обучение, а после этого вычет по имуществу.

С начала апреля сотрудник получит наличными 30 000 рублей, вместо предыдущих 26 100 рублей. Кроме того, работодатель вернет ему излишне удержанный НДФЛ за январь-март, что составит 11 700 рублей (3 900 рублей умножить на 3 месяца).

Иван, с ежегодным доходом в размере 360 000 рублей, будет получать все доступные социальные вычеты в полном объеме в 2022 году, причем часть вычетов по имуществу будет перенесена на следующий год (400 000 — 260 000).

Преимущества использования налоговых вычетов через работодателя

Получение налогового вычета через работодателя представляет собой более удобный вариант по нескольким весомым причинам:

- Нет необходимости ждать до конца года, чтобы воспользоваться налоговым вычетом — вы сможете получить «дополнительный» доход уже в текущем году.

- Список необходимых документов сокращается — нет необходимости заполнять декларацию по налогу на доходы физических лиц (3-НДФЛ) и предоставлять справку о доходах.

- Не требуется предугадывать проверку декларации из-за ошибок в заполнении и вносить соответствующие изменения.

Если в течение определенного времени планируется получить вычеты по разным основаниям, и право на них возникает в разное время (например, несколько платежей в течение года), необходимо обратиться в налоговую инспекцию для получения вычета путем заполнения декларации 3-НДФЛ.

Информационное сообщение для лиц старше 16 лет. ЗАО «Программный фирмы «СКБ Контур». Регистрационный номер ОГРН 1026605606620. Адрес: 620144, г. Екатеринбург, ул. Народной Воли, 19А.

Когда вы отправляете заявление на возможность вернуть часть уплаченных денег, вам наверняка интересно узнать, сколько времени потребуется для обработки вашего запроса. Здесь мы расскажем о сроках, в пределах которых вы сможете получить ответ от налоговой службы.

Итак, после того как вы отправили заявление на налоговый вычет через Госуслуги, начинается процесс его рассмотрения. Сроки этого процесса зависят от различных факторов, таких как загруженность налоговой службы, правильность заполненных документов, а также соблюдение всех необходимых требований. Обычно сейчас на обработку заявления уходит от нескольких дней до нескольких недель.

Необходимо помнить, что каждая ситуация уникальна, и временные рамки могут варьироваться. В течение этого времени налоговая служба проверит предоставленные вами документы, а также проведет необходимые расчеты для определения суммы вашего налогового вычета. По истечении этого срока вы получите уведомление о решении на ваш запрос.

При подаче заявления на возмещение части уплаченных налогов через Госуслуги необходимо внимательно следить за правильностью заполнения всех полей.

Один из наиболее распространенных ошибок — неправильное указание суммы, которая подлежит компенсации. Важно тщательно проверить все цифры и документы, подтверждающие расходы, чтобы избежать возможных недоразумений и задержек в обработке вашего запроса.

Кроме того, следует обращать особое внимание на правильность заполнения данных о себе и организации, которая предоставляет вычет. Неправильно указанные реквизиты могут стать причиной отказа в получении вычета или привести к дополнительным проверкам со стороны налоговых органов.

Еще одной распространенной ошибкой является непредоставление всех необходимых документов в полном объеме. Перед подачей заявления убедитесь, что у вас есть все необходимые бухгалтерские отчеты, квитанции и другие документы, подтверждающие ваши расходы, которые вы планируете включить в заявление.

Избегайте также подачи дублирующих заявлений или недостоверной информации. Ложные сведения могут повлечь за собой негативные последствия, включая штрафы и административные санкции. Поэтому перед отправкой заявления убедитесь, что все данные верны и соответствуют действительности.

В данном разделе мы рассмотрим широкий спектр дополнительных возможностей, которые предоставляются при оформлении заявления на возврат части уплаченных налогов через портал Госуслуги.

Во-первых, благодаря использованию электронной платформы возможно значительно сократить время на подачу заявления на налоговый вычет. Это позволяет упростить процесс и освободить дополнительное время для других важных задач.

Во-вторых, через Госуслуги можно получить доступ к своему налоговому архиву, где хранятся все документы и информация о налоговых выплатах за прошлые годы. Это облегчает процесс подачи налоговой отчетности и позволяет быстро найти необходимую информацию.

Кроме того, через портал Госуслуги можно получать информацию о текущем статусе заявки на налоговый вычет, следить за изменениями и получать уведомления о ее обработке. Это позволяет быть в курсе событий и контролировать процесс получения вычета.

Таким образом, оформление налогового вычета через Госуслуги не только удобно, но и предоставляет дополнительные возможности для контроля, доступа к информации и экономии времени.

При пользовании Госуслугами для оформления налогового вычета открываются дополнительные перспективы и преимущества, которые могут значительно облегчить процесс получения возмещения налогов.

В числе таких возможностей можно выделить удобство подачи заявления онлайн, отсутствие необходимости личного присутствия в налоговой инспекции, быструю обработку запроса и оперативную выдачу возмещения.

Более того, пользование Госуслугами позволяет иметь доступ к электронной копии запроса налогового вычета, сохраненной в онлайн-профиле пользователя, что облегчает последующую отчетность и взаимодействие с налоговыми органами.

Также стоит отметить, что Госуслуги предоставляют возможность отслеживания статуса обработки заявления налогового вычета, что обеспечивает прозрачность процесса и позволяет оперативно реагировать на возможные задержки или ошибки в предоставленной информации.

В целом, использование Госуслуг для получения налогового вычета представляет собой удобный и эффективный способ управления своими финансами и соблюдения налоговых нормативов.