Экономика страны и весь мир постоянно меняются, предлагая новые возможности для бизнеса и финансовых операций. Сейчас предприниматели в России могут воспользоваться факторингом, который может быть без регресса. Каковы особенности факторинга без регресса и кому он может быть полезен? Также важно учитывать преимущества, которые получает продавец задолженности при использовании этой услуги.

Предприятия и кредиторы всегда нуждаются в оборотных средствах, что делает финансовые потоки жизненно важными. Идеальным вариантом было бы получать оплату за товар до его отправки или как можно скорее. На практике, однако, деньги приходится ждать долго, что затрудняет финансовое положение компании. В то же время, предприятию необходимо иметь средства для оплаты поставщиков, закупки товаров и сырья.

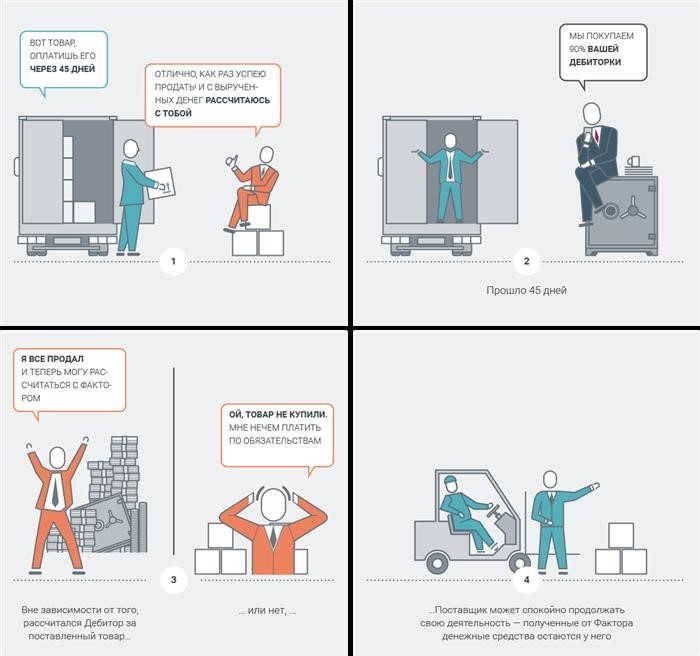

В этой ситуации факторинговая компания, или просто фактор, может стать полезным инструментом. Она готова выкупить долги по дебиторской задолженности по цене от 85% до 95% от их общей суммы. Этот процесс известен как факторинг. Если договор с фактором предусматривает условие регресса, он может потребовать возврата средств, если не удастся взыскать долги у дебиторов, например, в случае их банкротства.

Если факторинговая компания не может взыскать задолженность, то она не обязана возвращать предоставленное финансирование. Ответственность за невозможность взыскания лежит исключительно на компании, которая не имеет права требовать возврата средств от кредитора.

Кредитор получает и другие выгоды от факторинга. Он избегает траты времени и сил на ведение переговоров с должником, отправку бесчисленных уведомлений и участие в судебных разбирательствах. Но это не единственные преимущества, которые имеет кредитор.

Оптимизация структуры баланса

Когда компания обращается за кредитом в банк, финансовый аналитик обязательно проводит анализ баланса, а также структуры активов и пассивов.

Наличие задолженности перед кредиторами, которая не уменьшается длительное время, — негативный сигнал. Это указывает на то, что потенциальный заемщик неспособен эффективно управлять своими финансами, вести дела с должниками. Существует риск того, что у компании не хватит средств для погашения обязательств перед банком. В такой ситуации вероятнее всего банк откажет в выдаче кредита.

При использовании факторинга без задержек в оплате дебиторской задолженности, компания может развиваться и выполнять свои финансовые обязательства.

Достижение конкурентных преимуществ

Используя факторинг, мы предоставляем дилерам возможность получить продукцию с отсрочкой платежа до 60-90 дней, что позволяет нам выделиться среди конкурентов. Такой подход полностью соответствует требованиям успешной реализации практически любого товара.

Гарантированная оплата

Несвоевременная оплата счетов со стороны производителей или оптовых продавцов может вызвать серьезные проблемы. В таких ситуациях необходимо активно искать решения для обеспечения стабильности деятельности.

Получение финансирования через факторинг без риска обратного выкупа позволяет не только поддерживать текущую деятельность, но и осуществлять крупные проекты, такие как расширение производства, открытие новых складов и обновление оборудования. Возможность задержки выплат минимальна, поэтому нет необходимости откладывать свои планы в долгий ящик.

Продажа непогашенных задолженностей является эффективным способом получения финансовых ресурсов вовремя. Юристы не тратят время на оформление исковых заявлений в суд. Отдел по работе с клиентами направляет все усилия на привлечение новых клиентов и поиск покупателей, готовых произвести оплату.

Хотите узнать больше о факторинге? Не стесняйтесь звонить и оставлять заявку на консультацию у нашего квалифицированного эксперта.

Есть вопросы или хотите воспользоваться нашими услугами?

Если у вас возникли вопросы или вы хотите воспользоваться нашими услугами, пожалуйста, свяжитесь с нами по телефону 8-800-200-18-08 или оставьте заявку.

Факторинг с регрессом и без регресса — в чем разница?

Производители и поставщики товаров могут применять факторинг с регрессом или без него для предоставления отсрочки платежа покупателям и получения мгновенной выплаты. Банк или другая финансовая компания выступают посредниками, гарантируя выплаты в обмен на право требовать оплату у покупателя. Финансовые эксперты портала Выберу.ру рассмотрят различия между вариантами факторинга и покажут, как все это работает на реальных примерах.

Что представляет собой факторинг с регрессом

В соответствии с условиями данной сделки, факторинг с обратным выкупом позволяет получить до 100% финансирования всего в течение 1-2 дней после доставки товаров и подписания всех соответствующих документов — таких как накладная, акт приема-передачи и счет-фактура. Срок оплаты, в рамках которого покупатель должен оплатить стоимость поставки, указывается в соглашении между продавцом и покупателем.

Процесс заключения сделки с использованием регрессии включает в себя следующие этапы:

- Передача товара от продавца к покупателю.

- Банковское или финансовое учреждение осуществляет выплаты продавцу в рамках договора о регрессивном факторинге. Размер этих выплат, согласованный в контракте, может достигать 100%.

- По истечении отсрочки платежа клиент перечисляет полную стоимость поставки в банк.

- Если клиент не выплатил полную сумму, то продавец получает оставшуюся сумму после вычета стоимости факторинга.

Если покупатель отказывается оплатить банку стоимость приобретенных товаров, продавец обязан вернуть полученные от банка деньги в соответствии с регрессивной схемой.

Взаимодействуя с проверенными партнерами, рекомендуется использовать обратный факторинг с регрессией. Это позволит продавцу быть уверенным в том, что покупатель надежно погасит свои долги.

Пример

Давайте рассмотрим применение факторинга с регрессией на примере компании «Шоколад», специализирующейся на производстве кондитерских изделий.

Компания «Шоколад» начала поставлять свою продукцию в кафе, магазины и небольшие торговые точки. В связи с новым этапом расширения своей сети продаж, компания «Успех», управляющая сетью круглосуточных магазинов, решила запросить отсрочку платежа для заключения договора на приобретение ещё одной точки продаж.

«Шоколад» согласился на предложение и для ускорения оплаты своего товара обратился в банк, заключив договор факторинга с обратной выплатой.

Нами было принято решение из-за статуса компании «Успех» как постоянного клиента, который всегда выполняет свои обязательства вовремя, остановиться на данном варианте.

В результате договоренности о реструктуризации долга, компания «Шоколад» получила 90% оплаты за свою продукцию сразу после поставки, в то время как компания «Успех» произвела оплату через 30 дней после поставки. Оставшиеся 10% были перечислены позднее. Сделка была успешно завершена.

Позитивные и негативные стороны

Факторинговые операции с регрессом имеют свои сильные стороны:

- Финансирование для продавцов предоставляется сразу после выполнения поставки товаров или выполнения заказов, что помогает устранить финансовые перерывы.

- Заказчики могут сэкономить деньги, откладывая оплату.

- Объемы продаж товаров/услуг постоянно растут, а число клиентов увеличивается.

- Договор с факторинговой компанией заключается при более низких процентных ставках и минимальном объеме проверок.

Недостатки регрессного факторинга заключаются в том, что если покупатель действует нечестно и отказывается исполнять финансовые обязательства перед продавцом, тогда продавцу придется вернуть полученные средства банку.

Факторинг без регресса — что это значит в простой форме

Факторинг без возможности отката расширяет возможности заключения сделок с отсрочкой платежа, перенося риски невыплаты долга на фактора – банк или компанию, с которыми заключается факторинговый договор. Учитывая, что в отличие от регрессивного факторинга безрегрессивный факторинг является финансовой операцией с рисками для фактора, предварительная проверка покупателя осуществляется более тщательно.

Факторинг без регресса — это процесс, который происходит аналогично регрессному факторингу, но с некоторыми особенностями. Если покупатель не оплатит товар, деньги остаются у продавца, и взыскивать долг будет фактор.

Иллюстрация

Давайте посмотрим на пример, чтобы понять, как безрегрессивный факторинг может помочь в развитии бизнеса. В данном случае сеть кофеен «Мокко» обратилась к кондитерской фабрике «Шоколад» с запросом о договоре с отсрочкой платежа для привлечения большего числа клиентов. «Шоколад» согласился на такие условия, оформив сделку с использованием безрегрессного факторинга.

Компания «Шоколад» поставила товар с названием «Мокко» и дождалась оплаты от фактора через месяц. Согласно соглашению, компания «Мокко» должна была вернуть деньги через три месяца, но не выполнила своих обязательств вовремя. Тем временем, «Шоколад» получил свою оплату и передал право на взыскание долга фактору. Теперь фактор будет требовать деньги у компании «Мокко».

Плюсы и минусы

Одним из преимуществ безрегрессного факторинга для продавца является следующее:

- предотвращение риска неполучения оплаты;

- увеличение объема продаж и привлечение новых клиентов;

- уменьшение необходимости заниматься взысканием долгов у клиентов.

Существуют недостатки финансовых инструментов без регрессии, среди которых можно выделить следующие:

- Увеличение комиссии фактора приводит к повышенным рискам.

- Из-за тщательной проверки покупателя продолжительность подготовки договора факторинга увеличивается.

- Для получения полной выплаты продавцу необходимо уменьшать проценты, что делает невозможным достичь 100% выплат. Обычно фактор предоставляет до 70% выручки, а оставшаяся сумма выплачивается после погашения долга покупателем.

Пользующиеся факторинговой схемой клиенты имеют возможность отсрочки оплаты и не нуждаются в поиске дополнительного финансирования для своего предприятия.

Сравнение регрессного и безрегрессного факторинга

Регрессный и безрегрессный факторинг различаются по ключевым критериям.

Факторинг — это комплекс финансовых услуг, предоставляемых организациям, которые предлагают отсрочку платежей. В рамках договора о факторинге, ответственность за возврат средств может лечь на получателя товаров или услуг, лили на обе стороны сделки (поставщика и клиента).

Финансовая операция факторинга, исключающая возможность возврата долга

Основные преимущества факторинга без обратного потока средств.

Трудности и неожиданности, на которые стоит обратить внимание

Существует большое количество подходов к факторингу, но одним из самых эффективных и востребованных является регресс в факторинге. Этот метод использует регрессионный анализ для определения влияния различных факторов на процесс факторинга. Регресс в факторинге позволяет выявить взаимосвязи между переменными и определить, какие из них играют ключевую роль в успешном факторинге. Применение регресса в факторинге помогает получить ценные сведения о том, какие факторы способствуют увеличению вероятности успешного факторинга и оптимизации операций в этой области.

Факторинговый договор включает в себя три стороны. Компания, поставляющая товар, получает деньги от фактора (факторинговой компании) после отгрузки товара, а затем возвращает средства заказчику (покупателю).

В данном случае регрессивная система контролирует взаимоотношения между участниками сделки, если заказчик не произвел оплату в установленный срок по договору. Наличие регресса в условиях контракта позволяет одной из сторон требовать возврата денежных средств как у должника (заказчика), так и у поставщика, которому были переданы финансовые средства. В случае отсутствия регресса факторинговая компания самостоятельно предпринимает шаги для взыскания долга с заказчика.

Факторинг с невозможностью возврата к прежнему состоянию

Без применения регресса финансирование поставок с отсрочкой платежа означает, что компания-фактор берет на себя все риски по оплате отгруженного товара. Перед предоставлением финансирования фактор проводит оценку платежеспособности заказчика и принимает на себя риск. Затем заключается генеральный договор факторингового обслуживания (ГДФО) с поставщиком, в рамках которого фактор выплачивает сумму поставки после отгрузки товара. В случае, если заказчик (дебитор) не погасит свой долг, фактор взыскивает его у заказчика.

Как происходит финансирование без применения регресса:

- Товар уходит со склада поставщика;

- платежный агент выплачивает значительную часть суммы (до 100%, в зависимости от условий соглашения);

- заказчик полностью оплачивает сумму договоренного платежа;

- После вычета своей комиссии комиссия переводит оставшуюся сумму поставщику.

Плюсы использования факторинга без обратного отката

Для поставщика отсутствие риска регресса выгодно, так как сделки, основанные на таких факторинговых договорах, являются полностью безопасными для него. В современной динамичной экономике не всегда возможно оценить платежеспособность клиентов, поэтому факторинг становится надежной защитой бизнеса от потерь. Факторинг позволяет поставщику одновременно получить финансирование и застраховаться от риска неплатежа со стороны покупателя.

Преимущества сотрудничества с факторинговой компанией без обратного факторинга для поставщика:

- уменьшение вероятности неисполнения обязательств по выплате долга;

- рост объемов продаж среди существующей клиентской базы;

- увеличение числа заказчиков и расширение сети продаж

- оптимизация расходов на административное сопровождение сделок.

Если нет возможности использовать условие регресса, то фактор будет нести на себе все возможные убытки, связанные с тем, что заказчик не будет выплачивать долги. В результате, решение о предоставлении финансирования поставщику будет основываться на том, насколько заказчик способен производить платежи.

В условиях жесткой конкуренции использование современных финансовых продуктов является важной частью успешного ведения бизнеса. В настоящее время многие покупатели на рынке предпочитают отсрочку платежа, но не каждый поставщик может предложить им кредит без риска для своих операций. В такой ситуации безотзывное факторинговое финансирование поможет поставщику сохранить потенциального клиента и обезопасить себя от невыплат или финансовых затруднений.

Онлайн-факторинг без возврата к исходному состоянию: удобство и надежность одновременно

В компании СберФакторинг вы можете получить финансирование до 500 миллионов рублей, не обременяя себя предоставлением каких-либо обеспечительных средств и не тратя время на посещение нашего офиса.

У нас есть специальное предложение, которое включает не только финансовую помощь, но и абсолютно бесплатную защищенную интернет-платформу для отслеживания финансирования и проведения сделок.

Для подачи заявки на рассмотрение, вам нужно будет предоставить только ваши контактные данные и ИНН компании. Сделайте первый шаг к обеспечению стабильности в бизнесе — заполните заявку на факторинг.

Факторинг с регрессом и без: в чем отличие

Факторинг — удобный способ для производителей и поставщиков, предлагающих товары с отсрочкой платежа. Существует два вида факторинга: с регрессом и без. В этой статье мы расскажем о различиях между ними и в каких ситуациях стоит выбрать тот или иной вид услуги.

- Метод линейной регрессии в факторинге

- Применение факторинга в финансовой практике без линейной регрессии

- Различие между факторингом с линейной регрессией и факторингом без нее касается способа анализа и прогнозирования данных. При использовании регрессии учитываются факторы, влияющие на зависимую переменную, и они принимают участие в процессе моделирования. В отличие от этого, при факторинге без регрессии главное внимание уделяется самому факторингу и его воздействию на переменную. Оба подхода имеют свои плюсы и минусы, и выбор между ними зависит от целей и требований исследования. Таким образом, решение о применении регрессии или ее отсутствии является важным на этапе проведения факторингового анализа.

- Какая форма факторинга наиболее подходит для потребностей вашей компании?

Факторинг способствует предприятиям предотвращать финансовые трудности и более эффективно развивать свой бизнес.

Давайте рассмотрим ситуацию с предпринимателем по имени Василий и проанализируем, как факторинг с регрессом и без него влияют на его дело.

У Василия есть небольшое предприятие, специализирующееся на производстве мебели. Одно учебное заведение, организующее подготовку к ЕГЭ, хочет сделать у него заказ на 100 парт и 200 стульев, но возможность немедленной оплаты отсутствует.

В настоящее время покупка в кредит для школы — не самый выгодный вариант, и Василий не может себе позволить тратить неопределенное время на ожидание денег. Ему необходимо закупить материалы для следующих заказов, выплатить заработную плату своим сотрудникам и уплатить налоги.

В этой ситуации можно помочь сторонам с помощью факторинга. Специалист по факторингу, который называется фактор, согласится оплатить счет в два этапа и взять комиссию за свои услуги.

Таким образом, фабрика сможет выполнить заказ и сразу получить оплату, в то время как школа останется должна не Василию, а фактору.

Факторинг — это процесс, при котором организация передает свои непогашенные счета контрагентам третьей стороне, известной как фактор, с целью получения мгновенного доступа к денежным средствам. Главная цель факторинга заключается в улучшении денежного потока и устранении задержек при получении платежей от клиентов. Вместо ожидания оплаты счетов со стороны клиентов, организация может продать эти счета фактору по заметно ниже их номинальной стоимости, но немедленно получить деньги. Факторинг часто применяется компаниями, столкнувшимися с финансовыми трудностями или желающими ускорить свой денежный поток. Этот метод финансирования может быть особенно эффективен для малых и средних предприятий, нуждающихся в дополнительной ликвидности для развития и расширения бизнеса.

Определение рисков играет важную роль в сфере факторинга. Условия предоставления услуги могут различаться по тому, кто несет ответственность за гарантированную оплату — с правом регресса или без него.

Для того чтобы ваш бизнес не стоял на месте и не ожидал оплаты от клиентов, вы можете воспользоваться финансированием от Совкомбанк Факторинг. Мы предлагаем финансирование без обеспечения до 100% от общей суммы платежа. Вам не нужно беспокоиться о задержках в оплате или возможных штрафах за неиспользованный лимит, так как у нас предусмотрена отсрочка до 120 дней. Это безопасное и выгодное решение для вашего бизнеса.

Факторинг с правом регресса

Возвращение — вот что означает слово «регресс». Если речь идет о факторинге с регрессом, это означает, что в случае, если покупатель не выплатит долг, продавцу придется вернуть полученные от него средства.

После выполнения заказа Василий получил деньги от фактора. Тем не менее, школа не спешит вернуть долг и игнорирует все напоминания. Если бы Василий выбрал факторинг с регрессом, ему пришлось бы самостоятельно вернуть финансирование и разбираться с должником.

Какие другие особенности имеет факторинг с регрессом?

- Продавец несет все риски, что приводит к уменьшению комиссии.

- Возможность получить финансирование до 90% от стоимости товара — если покупатель не выплатит долг, продавец вернет сумму, нет риска потерять большую сумму.

- Использование страхования для минимизации рисков продавца.

Различие между услугами с регрессом и без него

Основное различие между услугами, предоставляемыми с использованием регрессии и без нее, заключается в том, кто несет ответственность за возможные задолженности.

Существует множество методов, которые могут помочь увеличить объемы продаж, но многие предприниматели не знают об них на ранних этапах своего бизнеса.

Факторинг без регресса

Услуга факторинга без регресса предполагает, что продавец полностью передает ответственность фактору, и в случае, если покупатель не оплачивает задолженность, фактор и покупатель решают эту проблему между собой, минуя продавца.

Такие условия обеспечивают большее удобство для поставщика. Однако, принимая на себя риски, поставщик становится более взыскательным к условиям сделки.

- При выборе поставщика необходимо провести тщательную проверку, чтобы удостовериться в его надежности и знать, с кем идет деловое взаимодействие.

- Приобретение товаров по более высокой цене оправдано дополнительными расходами и рисками, поэтому лучше познакомиться с большей комиссией;

- Разделение финансирования происходит на промежуточные части: до 70% в начале и оставшаяся сумма после полного погашения долга.

Чтобы получить деньги и не беспокоиться о возврате ссуды, Василий пришел к выводу, что лучше воспользоваться услугой без процентов. Конечно, в этом случае придется заплатить больше, но деньги будут предоставляться маленькими суммами, что позволит ему спать спокойно, заниматься бизнесом без задержек и не волноваться о финансовом положении продавца.

Если факторинг вам не подходит и вы предпочитаете традиционные способы финансирования, вам стоит обратить внимание на кредитные программы, которые предлагает Совкомбанк. Здесь вас ожидают выгодные условия и быстрая процедура оформления.

Если ваша компания нуждается в дополнительных финансовых ресурсах, не стесняйтесь обратиться за кредитом. Совкомбанк предлагает разнообразные варианты: «Удобный кредит», «Программы с поддержкой от государства», «Банковские гарантии», «Кредитная линия» и «Овердрафт». Выберите подходящий вариант и подайте заявку на официальном сайте.

Отличия факторинга с регрессом и без регресса

Лучший способ сравнить различия между этими двумя видами — представить их в форме таблицы.

Проводится анализ зависимости между переменными.

Кто готов взять на себя риск невозврата долга

Отдельно отмечается рост интереса населения к культурным мероприятиям, включая походы в театр, концерты и выставки.

Средняя стоимость услуг составляет

Клиент не требует проверки, комиссия низкая, необходимо небольшое количество документов, заявка обрабатывается быстро.

Продавец не подвергается опасности или рискам.

Продавец несет возможные риски.

Покупатель должен пройти проверку и получить одобрение с высокой комиссией.

Необходимо тщательно выбирать исполнителя, который предложит лучшую цену, сохраняя при этом качество работы.

Корпорации, желающие уменьшить возможные угрозы

Совкомбанк Факторинг предлагает специальные условия для обоих видов предоставляемых услуг.

Выбор формы факторинга зависит от доверия компании к клиенту и готовности компании к дополнительным расходам для снижения рисков.

Что представляет собой факторинг с обратным выкупом?

Современный владелец интернет-магазина — это самый универсальный и занятой человек на нашей планете. Ему нужно эффективно балансировать множество задач, которые требуют одновременного решения.

Часто возникают финансовые проблемы, такие как:

- нехватка финансовых ресурсов;

- бюджетные и операционные разрывы в отчетности; расхождения в денежных потоках; различия между прогнозами и реальными доходами и расходами; различия в финансовой документации.

непредвиденные отклонения в договоре и прочее.

Для полной защиты от финансовых проблем рекомендуется рассмотреть возможность применения факторинга с регрессом или без него.

Что такое факторинг с регрессом?

Факторинг — это современное решение в области финансов, которое пользуется большой популярностью среди предприятий, занимающихся коммерческой деятельностью и работающих по условиям отсрочки платежей.

Каково основное содержание деятельности по факторингу?

Обычно товары поставщик отправляет, и оплата происходит только после успешной реализации партии конечным клиентом. В таких ситуациях поставщику грозят определенные риски: возможность столкнуться с недобросовестными деловыми партнерами, задержки в получении платежей, которые могут привести к потере возможности закупки или изготовления следующей партии товара. Также могут возникнуть ситуации, когда компания не располагает достаточными финансовыми средствами даже для оплаты текущих расходов до того момента, пока ей не будет погашена задолженность дебитором.

Как можно получить финансирование? Существует несколько способов:

- обратиться за финансовой поддержкой к близким и знакомым;

- получить финансирование от банковского учреждения или другого финансового института;

- использовать запрещенные и опасные методы (их не стоит обсуждать).

Если встретилась такая ситуация однажды, можно обратиться к родным и друзьям, чтобы найти нужную сумму. Однако схема отсроченных платежей подразумевает частые задержки в оплате, особенно при увеличении числа клиентов и расширении объема продаж. Поэтому в данном случае друзья не смогут помочь.

Если у маленьких или начинающих компаний есть заказы и клиенты, но недостаточно оборотных средств, то стоит обратиться в финансовое учреждение. Банк с удовольствием одобрит кредит или кредитную линию на выгодных условиях тем предприятиям, у которых безупречная кредитная история, значительный товарооборот и хорошие финансовые показатели.

В такой ситуации выбор факторинговой компании (фактора) является самым разумным решением.

Факторинг с регрессом и без регресса. Какой услугой воспользоваться?

Существует две разновидности факторинга: регрессивный и бесрегрессивный. Второй вариант не так популярен из-за более высокой стоимости. В случае регрессивного факторинга, если дебитор не выполнил свои обязательства в установленный срок, право требования переходит от дебитора к фактору.

При бесрегрессивном факторинге ответственность за задолженности покупателя-дебитора лежит на факторинговой компании, а не на поставщике. Увеличение риска дефолта учитывается в процентной ставке, предлагаемой фактором.

При регулярном использовании услуги постоплаты компании, рекомендуется рассмотреть возможность открытия факторинговой линии. Это, по сути, аналог кредитного лимита в банке, однако более простой и удобный в обращении. Факторинговые организации (в особенности те, что предлагают услугу факторинга с регрессом) готовы предоставлять обновляемые лимиты при наличии реального потока заказов, их характера и тенденций. Рекомендуется обратить внимание на компании, предлагающие комплексные финансовые услуги с использованием IT-технологий.

После интеграции партнёрской системы заказов, фактор проведёт анализ возможных рисков, выявит проблемы и окажет помощь в их устранении.

Факторинг без надежных и проверенных клиентов несёт серьезные риски, особенно при использовании безрегрессного метода, что может привести к дополнительному увеличению затрат.

Применение метода регрессивного факторинга открывает широкие перспективы для решения следующих задач:

- расширение компании в крупных масштабах; увеличение масштабов бизнеса; расширение деятельности предприятия; увеличение объема работы компании; рост бизнеса; увеличение размеров компании; расширение бизнеса; расширение предприятия; увеличение масштабов бизнеса.

- прогресс в сфере логистики;

- открываются новые горизонты;

- расширяется ассортимент продукции;

- Конкуренция за лояльность покупателей.

Предлагаем вашему вниманию небольшую таблицу сравнения, которая поможет лучше понять различия между факторингом с регрессией и без нее.

проводится анализ взаимосвязи переменных.

Не останавливаясь на достигнутом

Принесет ли это какие-либо преимущества?

Для компаний, которые стремятся обеспечить безопасность сделок и избежать финансовых затруднений, предоставляются следующие возможности:

Для быстрорастущих предприятий, которые уверены в росте прибыли и готовы привлекать значительные суммы финансирования.

Быстрая обработка, отсутствие необходимости в залоге и проверке покупателей.

Факторинг сопряжен с риском невыплаты долга по дебиторской задолженности.

Ответственность за возможное невыполнение обязательств со стороны должника лежит на поставщике.

Необходимость предоставления залога для решения проблемы, связанной с длительной проверкой покупателей.

Средняя процентная ставка на финансовом рынке

Средний объем финансирования сделки

Какие выгоды принесет факторинг вашему бизнесу?

Давайте рассмотрим несколько типичных ситуаций в финансовой сфере, с которыми сталкиваются представители электронной торговли и традиционной розницы.

Большой контракт был заключен компанией, с предоставлением отсрочки платежа на полгода. Объем поставки составляет половину всего объема товаров, которые компания поставляет своим клиентам. Даже при наличии достаточных финансовых и управленческих ресурсов для выполнения заказов в срок, могут возникнуть сложности с оплатой услуг сторонних поставщиков, наймом дополнительного персонала и своевременной выплатой заработной платы. Чтобы избежать проблем с оборотным капиталом, можно воспользоваться факторингом, что позволит быстро пополнить финансовые ресурсы.

У нас появился новый бизнес-партнер. Молодая компания, только что вышедшая на рынок, заинтересовалась нашими услугами. Однако, они не могут сразу оплатить первую партию товара, так как планируют получить деньги только после его продажи конечному покупателю. Наш финансовый отдел выражает опасения относительно этой сделки, так как видит возможность потери средств и не очень доверяет новому партнеру. Мы можем отказаться от сотрудничества, но в таком случае мы упустим потенциальную прибыль. Более выгодным вариантом будет заключить договор с факторинговой компанией, чтобы избежать финансовых потерь и возникновения кассовых разрывов. Включение факторинговой компании в нашу цепочку поставок повысит прозрачность сделки и снизит риски.

Неожиданный рост сезона или ситуативный всплеск спроса – ситуация, которая может возникнуть в любой момент. В таких случаях, когда нет возможности сразу приобрести необходимый товар из-за отсутствия свободных средств, важно сохранить высокую рентабельность и действовать быстро. Обращение в банк может занять слишком много времени, а процентные ставки могут быть невыгодными. Чтобы не упустить возможность получить прибыль, рекомендуется обратиться к компаниям, предлагающим финансирование через факторинг с регрессом.

Факторинг способствует улучшению отношений с дебиторами, помогает выделить вас на фоне конкурентов и создает позитивный имидж вашей компании. В наше время новаторских стратегий это является эффективной тактикой.

Особенности идеального фактора

Важность услуг, предоставляемых банком, гибкие условия кредитования, удобство онлайн-банкинга, качество технической поддержки, персонализированный подход к клиентам, оперативность операций, репутация банка на рынке и отзывы клиентов — все это играет решающую роль при выборе финансового партнера для успеха вашего бизнеса. Важно тщательно изучить все предложения и провести анализ, чтобы сделать оптимальный выбор.

- У меня обширный опыт работы с компаниями, специализирующимися в вашей сфере деятельности;

- Хорошая репутация в мире бизнеса;

- Использование передовых технологий;

- Качественная помощь и поддержка для клиентов;

- Соблюдение сроков, размер процентных ставок и объем финансирования.

Наша проверенная финтех-компания предлагает современный факторинг с регрессом, который станет надежным финансовым сервисом для достижения стратегических целей по развитию вашего бизнеса.

Скоро использование финансовых услуг для бизнеса будет так же просто, как покупка в магазине с быстрой и понятной обслуживанием. Возможно, проблемы с подключением факторинга, платежами и переводами между сторонами соглашения будут решаться одним нажатием кнопки. Инвестиции станут основным инструментом для роста. Разделение IT и финансов позволит вашему бизнесу развиваться в разы быстрее, следуя арифметической прогрессии и переходя к геометрической.

Выбор между <<Факторингом>> и <<Кредитованием>>: как сделать правильный выбор?

- Необходимость быстрого доступа к деньгам: если ваша компания нуждается в оперативном получении средств, факторинг может быть более подходящим вариантом. В случае кредитования процесс одобрения и получения средств может занять значительное время.

- Гибкость условий: кредитование обычно предполагает более строгие условия, включая процентные ставки и сроки погашения. Факторинг, с другой стороны, может предложить более гибкие условия, адаптированные под конкретные потребности компании.

- Риск неуплаты: при выборе кредитования вы берете на себя все риски несвоевременной оплаты или даже дефолта. В случае факторинга этот риск переходит на фактора, что может облегчить финансовое положение вашей компании.

При принятии решения между факторингом и кредитованием необходимо учитывать все эти факторы, а также задуматься о конечных целях вашего бизнеса. Возможно, комбинация обоих методов финансирования окажется наилучшим вариантом для обеспечения финансовой устойчивости и развития вашей компании.

Какие компании могут воспользоваться услугами факторинга?

- Малые и средние предприятия, которым не хватает оборотного капитала для развития своего бизнеса. Факторинг может помочь им получить доступ к средствам на более выгодных условиях, чем традиционные кредиты.

- Компании, работающие в отраслях со сезонным характером, где существует необходимость в постоянном обновлении товарного запаса. Факторинг позволяет сгладить финансовые колебания и обеспечить стабильность бизнеса.

- Экспортно-ориентированные компании, которые сталкиваются с задержками в оплате со стороны зарубежных партнеров. Факторинг может помочь им получить средства заблаговременно и избежать проблем с обеспечением ликвидности.

В целом, факторинг может быть эффективным инструментом для различных видов компаний, независимо от их размера, отрасли и специфики деятельности. Главное — правильно оценить свои потребности и найти надежного партнера для сотрудничества в этой области.

Оптимальный выбор поставщика финансовых услуг

- Исследуйте репутацию компании: изучите отзывы клиентов, оцените опыт работы на рынке, узнайте о принципах работы и ценностях.

- Уточните условия сотрудничества: внимательно изучите все моменты соглашения, определите проценты и комиссии, наличие скрытых платежей.

- Проведите анализ предложений: сравните условия различных поставщиков, оцените их преимущества и недостатки, выберите оптимальный вариант.

- Обратитесь за консультацией: если у вас возникают вопросы или сомнения, не стесняйтесь обратиться за помощью к специалистам.

Помните, что правильный выбор поставщика финансовых услуг — это первый шаг к успешному сотрудничеству и стабильному развитию вашего бизнеса.

Ключевые аспекты использования услуг финансирования без ограничения возврата

Один из основных вопросов, который возникает при рассмотрении возможности воспользоваться услугами финансирования без возможности возврата, заключается в выборе конкретного поставщика. Важно учитывать не только их репутацию на рынке, но и условия сотрудничества, предлагаемые компанией.

| Аспект | Значение |

|---|---|

| Условия погашения | Оцените гибкость и прозрачность условий, чтобы избежать непредвиденных ситуаций в будущем. |

| Процентные ставки | Исследуйте рыночные условия и сравните предложения различных поставщиков, чтобы выбрать наиболее выгодные условия. |

| Объем финансирования | Уточните лимиты и возможности увеличения объема финансирования в зависимости от потребностей вашего бизнеса. |

| Сроки сотрудничества | Тщательно изучите возможности долгосрочного сотрудничества и возможность продления услуг на выгодных условиях. |

Важно помнить, что правильный выбор поставщика финансирования без ограничения возврата может существенно повлиять на финансовое положение вашей компании и обеспечить стабильное развитие бизнеса в будущем.